�C���{�C�X���x����

|

�K�i���������ۑ�����

�ߘa�T�N�P�O���P���J�n �_�Y�����̓���➢�@�����s�ꓙ��ʂ��Ď�������_�Y���̗��ӓ_ ➢�@��t�`���̖Ə��i�s���ʂ����ϑ��̔��j �i�����s���ʂ����ϑ��̔��j ��36 �����s���ʂ������N�H���i���̈ϑ��̔��́A�o�ғ��̓K�i�������̌�t�`�����Ə�����邻���ł����A��̓I�ɂ́A�ǂ̂悤�Ȏ�����ΏۂƂȂ�܂����B�y�ߘa�Q�N�X�������z �y���z �����s��@�ɋK�肷�鉵���s��ɂ����āA���@�ɋK�肷�鉵���Ǝ҂������̋Ɩ��Ƃ��ďo�҂���ϑ����čs�����@�ɋK�肷�鐶�N�H���i���̔̔��́A�K�i����������t���邱�Ƃ�����Ȏ���Ƃ��āA�o�ғ����琶�N�H���i�����w���������Ǝ҂ɑ���K�i�������̌�t�`�����Ə�����܂��i�V���@57�̂S�@�A�V����70�̂X�A��C�j�B �{����̑ΏۂƂȂ鉵���s��Ƃ́A �@ �_�ѐ��Y��b�̔F��������������s�� �A �s���{���m���̔F������n�������s�� �B �@�y�чA�ɏ����鉵���s��Ƃ��Ĕ_�ѐ��Y��b��������b�Ƌ��c���Ē�߂����������s��̂����_�ѐ��Y��b�̊m�F���������s�� �Ƃ���Ă��܂��B �_�ѐ��Y��b��������b�Ƌ��c���Ē�߂��́A�ȉ��̂T����߂��Ă��܂��i�ߘa�Q�N�_�ѐ��Y�ȍ�����683���j�B �@ ���N�H���i���i�����s��@��Q���P���ɋK�肷�鐶�N�H���i���������܂��B�A�ɂ��Ă������B�j�̉����̂��߂ɊJ�݂���Ă��邱�� �A ������A�����Ԓ��ԏꂻ�̑��̐��N�H���i���̎���y�щJ���ɕK�v�Ȏ{�݂��݂����Ă��邱�� �B �p�����ĊJ�ꂳ��Ă��邱�� �C ��������̕��@���̑��̎s��̋Ɩ��Ɋւ��鎖���y�ѓ��Y���������炳���邽�߂̑[�u�Ɋւ��鎖������e�Ƃ���K������߂��Ă��邱�� �D �����s��@��Q���S���ɋK�肷�鉵��������Ɩ��̂����̔��̈ϑ����čs����� �̂Ɣ����čs������̂���ʂ��ĊǗ�����Ă��邱�� �Ȃ��A���̏ꍇ�ɂ����āA���N�H���i�����w���������Ǝ҂́A�����̋Ɩ����s�����Ǝ҂Ȃǔ}��͎掟���ɌW��Ɩ����s���҂��쐬������̏��ނ�ۑ����邱�Ƃ��d���Ŋz�T���̗v���ƂȂ�܂��B�d���Ŋz�T���̗v���ɂ��ẮA��68�s�d���Ŋz�T���̗v���t�����Q�Ƃ��������B �y�Q�l�z �� �����s��@��Q���i��`�j ���̖@���ɂ������u���N�H���i���v�Ƃ́A��A�ʎ��A���ށA���ޓ��̐��N�H���i���̑���ʏ���҂����퐶���̗p�ɋ�����H���i�y�щԂ����̑���ʏ���҂̓��퐶���Ɩ��ڂȊW��L����_�{���Y���Ő��߂Œ�߂���̂������B �Q ���̖@���ɂ������u�����s��v�Ƃ́A���N�H���i���̉����̂��߂ɊJ�݂����s��ł��āA������A�����Ԓ��ԏꂻ�̑��̐��N�H���i���̎���y�щׂ����ɕK�v�Ȏ{�݂�݂��Čp�����ĊJ�ꂳ�����̂������B �R �i�ȗ��j �S ���̖@���ɂ������u�����Ǝҁv�Ƃ́A�����s��ɏo�ׂ���鐶�N�H���i���ɂ��āA���̏o�҂��牵���̂��߂̔̔��̈ϑ����A���͔����āA���Y�����s��ɂ����ĉ���������Ɩ����s���҂������B �T �i�ȗ��j �� �����s��@�{�s�ߑ�P���i��ʏ���҂̓��퐶���Ɩ��ڂȊW��L����_�{���Y���j �����s��@��Q���P���̐��߂Œ�߂�_�{�Y���́A���Ɍf������̂Ƃ���B �� ��؋y�щʎ��̎�c �� ���A�n�A�A�߂�r�y�юR�r�̌��� �i�_������ʂ����ϑ��̔��j ��37 �_�Ƌ����g������ʂ����_�ѐ��Y���̈ϑ��̔��́A�g�������̓K�i�������̌�t�`�����Ə�����邻���ł����A��̓I�ɂ́A�ǂ̂悤�Ȏ�����ΏۂƂȂ�܂����B �y���z �_�Ƌ����g���@�ɋK�肷��_�Ƌ����g����_���g���@�l�A���Y�Ƌ����g���@�ɋK�肷�鐅�Y�Ƌ����g���A�X�ёg���@�ɋK�肷��X�ёg���y�ђ�����Ɠ������g���@�ɋK�肷�鎖�Ƌ����g���⋦���g���A����i�ȉ��������āu�_�����v�Ƃ����܂��B�j�̑g�������̑��̍\�������A�_�����ɑ��āA�������ϑ������������v�Z�����ɂ��̔����ϑ������A�_�ѐ��Y���̔̔��i���̔_�ѐ��Y���̏��n���s���҂���肹���ɍs�����̂Ɍ���܂��B�j�́A�K�i����������t���邱�Ƃ�����Ȏ���Ƃ��āA�g����������w���҂ɑ���K�i�������̌�t�`�����Ə�����܂��i�V���@57�̂S�@�A�V����70�̂X�A�j�B �Ȃ��A�������ϑ������y�ы����v�Z�����Ƃ́A���ꂼ��A���̂��̂������܂��i�V����70�̂X�A�A�V���K26�̂T�A�j�B �@ �������ϑ����� �o�ׂ����_�ѐ��Y���ɂ��āA���l�A�o�����A�o�א擙�̏�����t�����ɁA���̔̔����ϑ����邱�� �A �����v�Z���� ���̊��Ԃɂ�����_�ѐ��Y���̏��n�ɌW��Ή��̊z�����̔_�ѐ��Y���̎�ށA�i���A�������̑��̋敪���Ƃɕ��ς������i�������ĎZ�o�������z����b�Ƃ��Đ��Z���邱�� �܂��A���̏ꍇ�ɂ����āA�_�ѐ��Y�����w���������Ǝ҂́A�_�������쐬������̏��ނ�ۑ����邱�Ƃ��d���Ŋz�T���̗v���ƂȂ�܂��B�d���Ŋz�T���̗v���ɂ��ẮA��68�s�d���Ŋz�T���̗v���t�����Q�Ƃ��������B �y�Q�l�z �� �_�Ƌ����g���@��S���i�@�l���j �_�Ƌ����g���y�є_�Ƌ����g���A����i�ȉ��u�g���v�Ƒ��̂���B�j�́A�@�l�Ƃ���B �� ���Y�Ƌ����g���@��Q���i�g���̎�ށj ���Y�Ƌ����g���i�ȉ����̏͋y�ё掵�͂�����͂܂łɂ����āu�g���v�Ƃ����B�j�́A���Ƌ����g���A���Ɛ��Y�g���y�ы��Ƌ����g���A����A���Y���H�Ƌ����g���y�ѐ��Y���H�Ƌ����g���A������тɋ��ϐ��Y�Ƌ����g���A����Ƃ���B �� �X�ёg���@��S���i���Ƃ̖ړI�j �X�ёg���A���Y�X�ёg���y�ѐX�ёg���A����i�ȉ����̏́A��͋y�ё�Z�͂ɂ����āu�g���v�Ƒ��̂���B�j�́A���̍s�����Ƃɂ�Ă��̑g�������͉���̂��߂ɒ��ڂ̕�d�����邱�Ƃ��|�Ƃ��ׂ��ł��āA�c����ړI�Ƃ��Ă��̎��Ƃ��s�Ă͂Ȃ�Ȃ��B �Q �i�ȗ��j �� ������Ɠ������g���@��R���i��ށj ������Ɠ������g���i�ȉ��u�g���v�Ƃ����B�j�́A���Ɍf������̂Ƃ���B �� ���Ƌ����g�� ��̓� ���Ƌ������g�� �� �M�p�����g�� �O �����g���A���� �l ��Ƒg�� |

🔵�@ INVOICE SYSTEM INFORMATION 🔵�@ �C���{�C�X���x���݃T�C�g�@�i���Œ��G2018.08.18�j |

�C���{�C�X���x�����ɔ����@�l�ł̏���Ōo���ʒB�̉���

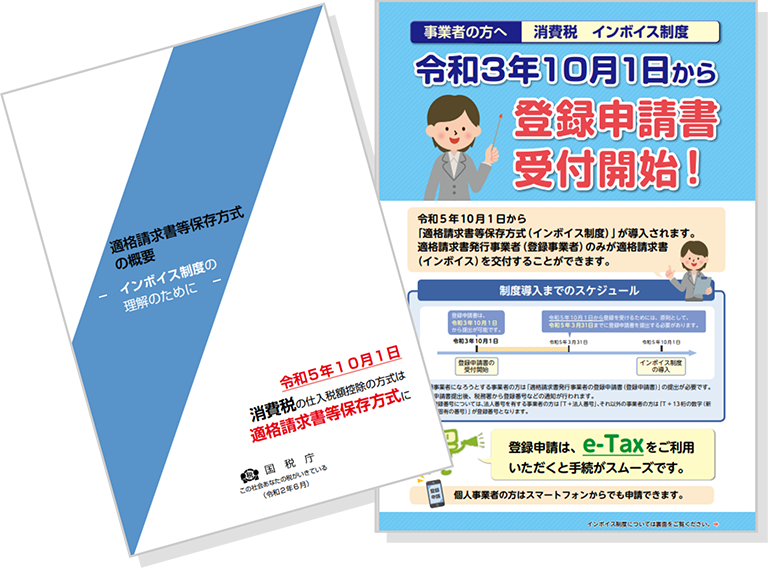

| �@���Œ��ł́A���̂��сA�ߘa�T�N10���P���������łɂ����āu�K�i���������ۑ������v�i�ȉ��u�C���{�C�X���x�v�Ƃ����܂��B�j����������邱�Ƃɔ����A�@�l�łɂ��������Ōo���ʒB�̉����̂ق��A����ɊW�����|�����y�тp���`�����\���܂����̂ŏЉ�܂��B �i����Ōo���ʒB�����̔w�i�j �@�ߘa�T�N10���P������́A�����ŗ��ɑΉ���������ł̎d���Ŋz�T���̕����Ƃ��ăC���{�C�X���x����������A�C���{�C�X���x�̉��ł́A�d���Ŋz�T���̗v���Ƃ��āA�����A�Ŗ������ɐ\�����ēo�^�����ېŎ��Ǝ҂ł���u�K�i���������s���Ǝ��v(��)�����t�����u�K�i�������v�����ۑ����K�v�ɂȂ�܂��i�V���@30�F�G�H�j�B �i���j�K�i���������s���Ǝ҂̓o�^�́A�ߘa�R�N 10������o�^�\���葱�����J�n����܂��B |

�@���̃C���{�C�X���x������ɂ����ẮA�d���Ŋz�T���̓K�p����ېŎd����ɌW�����Ŋz�́A�K�i�������̋L�ڎ����Ɋ�Â��v�Z�������z�Ƃ���A�K�i���������s���Ǝ҈ȊO�̎҂���s�����ېŎd����́A�����Ƃ��Ďd���Ŋz�T���̓K�p���邱�Ƃ��ł��Ȃ��Ȃ�܂��i�V���@ 30�@�j�B����ɂ��A�K�i���������s���Ǝ҈ȊO�̎҂���̉ېŎd����ɂ��ẮA�ېŎd����ɌW�����Ŋz�͂Ȃ����ƂƂȂ�܂��B �@�������܂��ƁA�@�l�łł͎d���Ŋz�T���̓K�p����ېŎd���ꓙ�̏���Ŋz�ɑ���������z����������œ��̊z�Ƃ���Ă��܂��̂ŁA�Ŗ���͉�������œ��̊z���Ȃ����ƂƂȂ�܂��i�@��139�̂S�D�E�A�@�K28�A�j�B����̖@�l�ł̏���Ōo���ʒB�̉����́A��L�̏���ł̃C���{�C�X���x�̓����܂����������e���ƂȂ��Ă��܂��B |

|

�i���Œ�������\���ꂽ����Ōo���ʒB�����y�ъW���j (1) �ߘa�R�N�Q���X���t�ۖ@�Q�|�U �u�w����Ŗ@���̎{�s�ɔ����@�l�ł̎戵���ɂ��āx�̈ꕔ�����ɂ��āv�i�@�߉��ߒʒB�j (2) �ߘa�R�N�Q���X���t�ۖ@�Q�|�U �u�w����Ŗ@���̎{�s�ɔ����@�l�ł̎戵���ɂ��āx�̈ꕔ�����ɂ��āv�i�@�߉��ߒʒB�j�̎�|���� (3) �ߘa�R�N��������Ōo���ʒB�W�p���` �@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�ȏ�

�ߘa 3�N 2��24���i��1323���j�s�j�b�Ŗ������� |

�C���{�C�X���x�����ɔ�������Ōo���ʒB�̉��� �i�P�j�C���{�C�X���x�̓��� �@����ł̔[�t�Ŋz�́A�ېŔ��グ�ɌW�����Ŋz����ېŎd���ꓙ�ɌW�����Ŋz���T�����ĎZ�o���邱�ƂƂ���Ă���A���̍T�����邱�Ƃ��u�d���Ŋz�T���v�Ƃ����B �@�ߘa5�N10��1������́A�����ŗ��ɑΉ������d���Ŋz�T���̕����Ƃ��� �A�u�K�i���������ۑ������v�i�ȉ��u�C���{�C�X���x�v�Ƃ����B�j���������� �A�C���{�C�X���x�̉��ł� �A�Ŗ������ɐ\�����ēo�^�����ې� ���Ǝ҂ł���u�K�i���������s���Ǝҁv����t����u�K�i�������v���̕ۑ����d���Ŋz�T���̗v���ƂȂ�B �@���̎d���Ŋz�T���̑ΏۂƂȂ�ېŎd����ɌW�����Ŋz�ɂ��āA�C���{�C�X���x�����O�ɂ����ẮA�ېŎd����ɌW��x���Ή��̊z�� 110 �� �� 7.8�i�y���ŗ����K�p�������̂ł���ꍇ�� 108 �� �� 6.24�j���悶�ĎZ�o�������z�Ƃ���Ă���i 28�N�����@�ɂ������O�̏��@30�@�A28�N�����@����34�A�j�B �@��� �A�C���{�C�X���x������ɂ����Ă� �A�d���Ŋz�T���̑ΏۂƂȂ�ېŎd����ɌW�����Ŋz�́A�K�i���������͓K�i�ȈՐ������̋L�ڎ����Ɋ�Â��v�Z�������z���̑��̐��߂Œ�߂�Ƃ���ɂ��v�Z�������z�Ƃ���A�ƐŎ��Ǝ҂����҂Ȃ� �A�K�i���������s���Ǝ҈ȊO�̎ҁi �ȉ��u�ƐŎ��Ǝғ� �v�Ƃ����B�j����s�����ېŎd����i�Õ��c�Ƃ��c�ގ҂��I�����Y���擾���������������B�ȉ������B�j�� �A�����Ƃ��Ďd���Ŋz�T���̓K�p���邱�Ƃ��ł��Ȃ��� ��i 28�N�����@�ɂ�������̏��@ 30�@ �j�B �i�Q�j��������œ��Ƃ��Čv�シ����z �@����ł̔[�ŋ`���҂ł���@�l�́A�@�l�ł̉ېŏ������z�̌v�Z�ɓ�����A����ŋy�ђn������Łi�ȉ��u����œ��v�Ƃ��� �B�j�̌o�������ɂ��ẮA �E ����œ��̊z�Ƃ���ɌW�����̑Ή��̊z�Ƃ��敪���Čo������u�Ŕ��o�������v�ƁA �E ����œ��̊z�Ƃ���ɌW�����̑Ή��̊z�Ƃ��敪���Ȃ��Ōo������u�ō��o�������v �Ƃ̂��������ꂩ��I�����ēK�p�ł��邱�ƂƂ��Ă���i ���o���ʒB�R �j�B �@���̐Ŕ��o�������Ƃ́A����Ŗ@��Q���P����X���ɋK�肷��ېŎ��Y�̏��n���ɂ��ۂ����ׂ�����ł̊z�y�ѓ��Y����ł̊z���ېŕW���Ƃ��ĉۂ����ׂ��n������ł̊z�ɑ���������z���тɓ��@��30���Q���ɋK�肷��ېŎd���ꓙ�̐Ŋz�y�ѓ��Y�ېŎd���ꓙ�̐Ŋz�ɌW��n������ł̊z�ɑ���������z���A���ꂼ�ꉼ�����œ��y�щ�������œ��Ƃ��Ă����ɌW�����̑Ή��Ƌ敪�����v�����̕��@���̑�����ɏ������v�����̕��@�ɂ��o���ł���Ƃ���Ă���i �� 139�̂S�D �A�K 28�A �j�B �@�����āA�����ł����ېŎd���ꓙ�̐Ŋz�Ƃ� �A�d���Ŋz�T���̑ΏۂƂȂ�ېŎd����ɌW�����Ŋz�A����ېŎd����ɌW�����Ŋz�y�ѕېŒn�悩��̈����ɌW��ېʼnݕ��ɂ��ۂ��ꂽ���͉ۂ����ׂ�����Ŋz�ƂȂ�i���@ 30�@ �A �j�B �@���Ȃ킿�A�ƐŎ��Ǝғ�����s�����ېŎd����ɂ��� �A�C���{�C�X���x�����O�ɂ����ẮA�ېŎd����ɌW�鉼������œ��̊z�́A�n������ł����������Ƃ���ŁA�ېŎd����ɌW��x���Ή��̊z�� 110 �� �� 10�i�y���ŗ��̑ΏۂƂȂ���̂�108 ���̂W�j���悶�ĎZ�o�������z�ɑ�������z�Ƃ��Ă������A�C���{�C�X���x������́A�ېŎd����ł����Ă��K�i���������͓K�i�ȈՐ������̕ۑ����Ȃ��ꍇ�ɂ͌����Ƃ��Ďd���Ŋz�T���̓K�p���邱�Ƃ��ł��Ȃ��Ȃ��i���j���߁A�ƐŎ��Ǝғ�����̉ېŎd����ɂ��Ďd���Ŋz�T���̑ΏۂƂȂ�ېŎd���ꓙ�̐Ŋz�͂Ȃ����ƂƂȂ�B���̓_�A�@�l�łɊւ���@�߂ł́A�Ŕ��o���������ꍇ�̎d���Ŋz�T���̑ΏۂƂȂ�ېŎd���ꓙ�̐Ŋz�y�ѓ��Y�ېŎd���ꓙ�̐Ŋz�ɌW��n������ł̊z�ɑ���������z�̍��v�z����������œ��̊z�Ƃ���Ă���̂ŁA�ƐŎ��Ǝғ�����̉ېŎd����ɂ��Ă͉�������œ��̊z���Ȃ����ƂƂȂ�B �i���j�ƐŎ��Ǝғ�����̉ېŎd����ɌW��o�ߑ[�u �@�C���{�C�X���x������U�N�Ԃ́A�ƐŎ��Ǝғ�����̉ېŎd����ɂ��Ă��A�敪�L�ڐ��������Ɠ��l�̎������L�ڂ��ꂽ����������ۑ����A����ɂ��̌o�ߑ[�u�̋K��̓K�p����|���L�ڂ���Ă���ꍇ�ɂ́A�d���Ŋz�����z�̈�芄�����ېŎd����ɌW�����Ŋz�Ƃ݂Ȃ��o�ߑ[�u���݂����Ă���B �@��̓I�ɂ́A���̉ېŎd����̋敪�ɉ����Ă��ꂼ�ꎟ�̋��z���d���Ŋz�T���̑ΏۂƂȂ�ېŎd����ɌW�����Ŋz�ɊY������i 28�N�����@���� 52�A53�j�B �E �ߘa�T�N10���P������ߘa�W�N�X��3 0���܂ł̊Ԃɍs��ꂽ�ېŎd���� ���Y�ې� �d����ɌW��x���Ή��̊z�� 110 �� �� 7.8�i�y���ŗ����K�p�������̂ł���ꍇ�� 108 �� �� 6.24�j���悶�ĎZ�o�������z�� 100 �� �� 80 ���悶�ĎZ�o�������z �E �ߘa�W�N10���P������ߘa11�N�X��30���܂ł̊Ԃɍs��ꂽ�ېŎd���� ���Y�ېŎd����ɌW��x���Ή��̊z�� 110 �� �� 7.8�i�y���ŗ����K�p�������̂ł���ꍇ�� 108 �� �� 6.24�j���悶�ĎZ�o�������z�� 100 �� �� 50 ���悶�ĎZ�o�������z �i�R�j�������̕K�v�� �@�C���{�C�X���x������́A�ƐŎ��Ǝғ�����̉ېŎd����ɂ��� �d���Ŋz�T���̑ΏۂƂȂ�ېŎd���ꓙ�̐Ŋz���Ȃ��A����̑Ή��̊z�Ƌ敪��������œ��̊z�͂Ȃ��B�����ŁA�V�X�e���Ή��⎖�����S���̊ϓ_���� �ƐŎ��Ǝғ�����̉ېŎd����ɂ��ăC���{�C�X���x�����O�ǂ���ɉ�������œ����v�シ��o�����s���邱�Ƃ����肤��Ƃ���ł���B �@���̓_�A����Ōo���ʒB�ł́A�������œ��̊z���牼������œ��̊z���T���������z�� �[�t���ׂ�����œ��̊z�Ƃ̊Ԃɍ��z������ꍇ�ɂ́A���Y���z�ɂ��Ă͂��̍��z���������ېŊ��Ԃ��܂ގ��ƔN�x�̉v���̊z���͑����̊z�Ƃ���戵�������邽�߁i �o���ʒB�U �j�A���ɃC���{�C�X���x�����O�ǂ���ɉ�������œ����v�シ��o�����s��ꂽ�ꍇ�ɂ́A���̌o�����s��ꂽ���z�ɂ��� �[�t���ׂ�����œ��̊z�Ƃ̊Ԃɍ��z�������A���̌o�����s��ꂽ���z�͂��̎��ƔN�x�̑����̊z�ɎZ�������̂ł͂Ȃ����Ƃ̋^�`��������B�������Ȃ���A�ېŎd���ꓙ�̐Ŋz���Ȃ��̂ɉ�������œ����v�シ��o�����s����͎̂����ɑ������o�������ł͂Ȃ��B���̂��Ƃ���A�@�l�Ŗ@�{�s�߂��ƐŎ��Ǝғ�����̉ېŎd����ɂ��čT���ΏۊO����Ŋz���������Ȃ��\���ƂȂ��Ă���A����Ɠ��l�ɁA����܂ł̏���Ōo���ʒB�̎戵�������������ƂƂ��A�ƐŎ��Ǝғ�����̉ېŎd����ɂ��āA���ɉ�������œ��Ƃ��Čo�����������z�������Ă��A���̌o�����������z������̑Ή��̊z�ɎZ�����Ė@�l�ł̉ېŏ������z�̌v�Z���s�����Ƃ𖾂炩�ɂ��邱�ƂƂ����B��̓I�ɂ́A��������œ��̊z�Ƃ́A�@�߂̋K��ɂ��d���Ŋz�T���̑ΏۂƂȂ�ېŎd���ꓙ�ɌW�����Ŋz���̍��v�z�ł��邱�ƂƂ��A����ƈقȂ���z�Ōo���������ꍇ�ɂ́A���̍��z�����̎���̑Ή��̊z�ɎZ�����Ė@�l�ł̉ېŏ������z�̌v�Z���s�����ƂƂ����B �ߘa3�N��������Ōo���ʒB�WQ��A�i�ߘa3�N2���j |

�C���{�C�X�ʒB

|

| ����ł̎d���Ŋz�T�����x�ɂ����� �K�i���������ۑ����� �Ɋւ���戵�ʒB�̐���ɂ��āi�@�߉��ߒʒB�j

�یy2�|8

�ی�2�|13 �ۖ@4�|17 �ۏ�2�|7 �ېR8�|18 ����5�|6 ����30�N6��6�� �ŏI�����ߘa2�N4��1���یy2�|1 �e���ŋǒ� �a ���ꍑ�Ŏ������� �a ���Œ�����

�i����ȗ��j ����ł̎d���Ŋz�T�����x�ɂ�����K�i���������ۑ������Ɋւ���戵�ʒB�̐���ɂ��āi�@�߉��ߒʒB�j �W��̂��Ƃɂ��ẮA�ʍ��̂Ƃ����߂�����A�ߘa5�N10��1���ȍ~����ɂ���舵��ꂽ���B �i���R�j �u�����Ŗ@���̈ꕔ����������@���v�i����28�N�@����15���j�A�u�����Ŗ@���̈ꕔ����������@���v�i����30�N�@����V���j�A �u����Ŗ@�{�s�ߓ��̈ꕔ���������鐭�߁v�i����30�N���ߑ�135���j�y�сu����Ŗ@�{�s�K�����̈ꕔ����������ȗ߁v�i����30�N�����ȗߑ�18���j �̋K��ɂ��A�ߘa�T�N10���P���������ł̎d���Ŋz�T�����x�ɓK�i���������ۑ���������������邱�Ƃɂ��B �ʍ� ����ł̎d���Ŋz�T�����x�ɂ�����K�i���������ۑ������Ɋւ���戵�ʒB ��� ��`�W �i�p��̈Ӌ`�j �P�|�P�@���̒ʒB�ɂ����āA���Ɍf����p��̈Ӌ`�́A���ꂼ�ꎟ�ɒ�߂�Ƃ���ɂ��B �Ȃ��A��߂��Ȃ����̂́A����Ŗ@��{�ʒB�i�����V�N12��25���t�ۏ��Q�|25�ق��S�ۋ����u����Ŗ@��{�ʒB�̐���ɂ��āv�i�@�߉��ߒʒB�j�̕ʍ��j�ɒ�߂�Ƃ���ɂ��B (1)�@28�N�����@�@�����Ŗ@���̈ꕔ����������@���i����28�N�@����15���j (2)�@�����@�@�����Ŗ@���̈ꕔ����������@���i����30�N�@����V���j (3)�@�����߁@����Ŗ@�{�s�ߓ��̈ꕔ���������鐭�߁i����30�N���ߑ�135���j (4)�@�����ȗ߁@����Ŗ@�{�s�K�����̈ꕔ����������ȗ߁i����30�N�����ȗߑ�18���j (5)�@�@�@28�N�����@�y�щ����@�ɂ�������̏���Ŗ@ (6)�@�߁@�����߂ɂ�������̏���Ŗ@�{�s�� (7)�@�K���@�����ȗ߂ɂ�������̏���Ŗ@�{�s�K�� (8)�@�K�i�������@�@��57���̂S��P���ɋK�肷��K�i�������������B (9)�@�K�i�ȈՐ������@�@��57���̂S��Q���ɋK�肷��K�i�ȈՐ������������B (10)�@�K�i���������s���Ǝҁ@�@��Q���P����V���̂Q�ɋK�肷��K�i���������s���Ǝ҂������B (11)�@�y���ΏۉېŎ��Y�̏��n���@�@��Q���P����X���̂Q�ɋK�肷��y���ΏۉېŎ��Y�̏��n���������B (12)�@�y���ŗ��@100����6.24�������B (13)�@�W���ŗ��@100����7.8�������B ��� �K�i���������s���Ǝ҂̓o�^���x�W �i�o�^�\�������o���邱�Ƃ��ł��鎖�Ǝҁj �Q�|�P�@�K�i���������s���Ǝ҂̓o�^�i�@��57���̂Q��P���s�K�i���������s���Ǝ҂̓o�^���t�ɋK�肷��o�^�������B�ȉ������B�j���邱�Ƃ��ł���̂́A�ېŎ��Ǝ҂Ɍ������̂ł��邪�A�ƐŎ��Ǝ҂ł����Ă��A�Ⴆ�A���̏ꍇ�̂悤�ɁA�o�^���悤�Ƃ���ېŊ��Ԃɂ����ĉېŎ��Ǝ҂ƂȂ�Ƃ��́A�@��57���̂Q��Q���s�K�i���������s���Ǝ҂̓o�^�\���t�ɋK�肷��\�����i�ȉ��u�o�^�\�����v�Ƃ����B�j���o���邱�Ƃ��ł��邱�Ƃɗ��ӂ���B (1)�@�ƐŎ��Ǝ҂ł��鎖�Ǝ҂��A����Ԃɂ�����ېŔ��㍂��1,000���~���ł��邱�Ƃɂ��A���ېŊ��Ԃ���ېŎ��Ǝ҂ƂȂ�ꍇ (2)�@�ƐŎ��Ǝ҂ł��鎖�Ǝ҂��A�@��X���S���s�ېŎ��Ǝ҂̑I���t�ɋK�肷��͏o���i�ȉ��u�ېŎ��ƎґI��͏o���v�Ƃ����B�j���o���A�ېŎ��Ǝ҂ƂȂ邱�Ƃ�I������ꍇ (��)�@�ƐŎ��Ǝ҂��ېŎ��Ǝ҂ƂȂ�ېŊ��Ԃ̏�������o�^���悤�Ƃ���Ƃ��́A�����Ƃ��āA���Y�ېŊ��Ԃ������̑O������N�Z���ĂP���O�̓��܂��ɓo�^�\�������o���Ȃ���Ȃ�Ȃ��B �i�V���Ɏ��Ƃ��J�n�����ꍇ�̓K�i���������s���Ǝ҂̓o�^�j �Q�|�Q�@�V���Ɏ��Ƃ��J�n�������Ǝ� ���A���̎��Ƃ��J�n�������̑�����ېŊ��Ԃ̏�������K�i���������s���Ǝ҂̓o�^���悤�Ƃ���ꍇ�̋K����26���̂S��P���s���Ƃ��J�n�������̑�����ېŊ��ԓ��͈̔́t�ɋK�肷��u�����ɂ����ĉېŎ��Y�̏��n���ɌW�鎖�Ƃ��J�n�������̑�����ېŊ����v�ɂ��ẮA�����Ƃ��āA�l���Ǝ҂��V���Ɏ��Ƃ��J�n�������̑�����ېŊ��ԋy���@�l�̐ݗ��̓��̑�����ېŊ��Ԃ������̂ł��邪�A��ېŎ��Y�̏��n���݂̂��s���Ă������ƎҖ��͍��O����݂̂��s���Ă������Ǝ҂��A�V���ɍ����ɂ����ĉېŎ��Y�̏��n���ɌW�鎖�Ƃ��J�n�����ېŊ��Ԃ�����Ɋ܂܂�邱�Ƃɗ��ӂ���B �܂��A���Ɍf����ېŊ��Ԃ��A����Ɋ܂ނ��̂Ƃ��Ď�舵���B (1)�@���̉ېŊ��ԊJ�n�̓��̑O���܂łQ�N�ȏ�ɂ킽���č����ɂ����čs�����ېŎ��Y�̏��n�����͉ېŎd����y�ѕېŒn�悩��̈���肪�Ȃ��������Ǝ҂��A�ېŎ��Y�̏��n���ɌW�鎖�Ƃ��ĂъJ�n�����ېŊ��� (2)�@�ݗ��̓��̑�����ېŊ��Ԃɂ����Ă͐ݗ��o�L���s�����݂̂Ŏ��Ɗ������s���Ă��Ȃ��ƐŎ��Ǝ҂ł���@�l���A���̗��ېŊ��ԓ��ɂ����Ď����I�Ɏ��Ɗ������J�n�����ꍇ�̓��Y�ېŊ��ԓ� ���@�l�ݗ��F�o�^���i�V����70�̂S�A�V���K26��4�j �i�o�^�ԍ��̍\���j �Q�|�R�@�K�i���������s���Ǝғo�^��ɓo�ڂ���o�^�ԍ��i�@��57���̂Q��S���s�K�i���������s���Ǝ҂̓o�^���t�ɋK�肷��o�^�ԍ��������B�ȉ������B�j�́A���̋敪�ɉ����A���ꂼ�ꎟ�ɂ����̂Ƃ���B (1)�@�@�l�ԍ���L����ېŎ��Ǝҁ@�@�l�ԍ��i�s���葱�ɂ��������̌l�����ʂ��邽�߂̔ԍ��̗��p���Ɋւ���@���i����25�N�@����27���j��Q���15���s��`�t�ɋK�肷��@�l�ԍ��������B�j�y�т��̑O�ɕt���ꂽ���[�}���̑啶���s�ɂ��\���������� (2)�@(1)�ȊO�̉ېŎ��Ǝҁ@13���̐����i�@�l�ԍ��Əd�����Ȃ����̂Ƃ��A���Y�ېŎ��Ǝ҂̌l�ԍ��i���@��Q���T���ɋK�肷��l�ԍ��������B�j�͗��p���Ȃ����̂Ƃ���B�j�y�т��̑O�ɕt���ꂽ���[�}���̑啶���s�ɂ��\���������� �i�K�i���������s���Ǝ҂̓o�^�̌��́j �Q�|�S�@�K�i���������s���Ǝ҂̓o�^�́A�K�i���������s���Ǝғo�^��ɓo�ڂ��ꂽ���i�ȉ��u�o�^���v�Ƃ����B�j���炻�̌��͂�L����̂ł��邩��A�@��57���̂Q��V���s�o�^���̒ʒm�t�ɂ��ʒm�������ɂ�����炸�A�K�i���������s���Ǝ҂́A�o�^���Ȍ�ɍs�����ېŎ��Y�̏��n���ɂ��Ė@��57���̂S��P���̋K��Ɋ�Â��K�i����������t���邱�ƂƂȂ邱�Ƃɗ��ӂ���B (��)�P�@�o�^������o�^�̒ʒm�������܂ł̊Ԃɍs�����ېŎ��Y�̏��n���ɂ��āA���ɐ��������̏��ނ���t���Ă���ꍇ�ɂ́A���Y�ʒm�������Ȍ�ɓo�^�ԍ�������ɏ��ʓ��i���Ɍ�t�������ނƂ̑��݂̊֘A�����m�ł���A���Y���ʓ��̌�t���鎖�Ǝ҂������e���Ɍf���鎖����K���ɔF���ł�����̂Ɍ���B�j�Œʒm���邱�Ƃɂ��A�����̏��ޓ������킹�ēK�i�������̋L�ڎ����������Ƃ��ł���B (��)2�@�K�i���������s���Ǝ҂̓o�^�����ꂽ�ꍇ�A�o�^�����̑��̓K�i���������s���Ǝғo�^��ɓo�ڂ��ꂽ�������A�C���^�[�l�b�g��ʂ��Č��\����邱�ƂƂȂ�B�܂��A�K�i���������s���Ǝ҂̓o�^���������ꂽ���͂��̌��͂��������ꍇ�̂��̔N�����ɂ��Ă����l�ł���B �i�K�i���������s���Ǝ҂ɂ�����@��X���P���{���̓K�p�W�j �Q�|�T�@�K�i���������s���Ǝ� �́A���̓o�^���̑�����ېŊ��ԈȌ�̉ېŊ��Ԃɂ��ẮA�@��X���P���{���s���K�͎��Ǝ҂ɌW��[�ŋ`���̖Ə��t�̋K����K�p�͂Ȃ����Ƃɗ��ӂ���B �Ȃ��A�K�i���������s���Ǝ҂̓o�^���Ă��Ȃ��Ƃ���Γ����{���̋K��̓K�p�����鎖�Ǝ҂��A���̓K�p����ɂ́A���̓K�p���悤�Ƃ���ېŊ��Ԃ̑O�ېŊ��Ԃ̖�������N�Z���� 30���O�̓��̑O�� �܂łɁA�@��57���̂Q��10����P���s�K�i���������s���Ǝ҂̓o�^�̎���������߂�ꍇ�̓͏o�t�ɋK�肷��K�i���������s���Ǝ҂̓o�^�̎���������߂�|�̓͏o���̒�o���K�v�ƂȂ�B (��)�@�@��X���S���s�ېŎ��Ǝ҂̑I���t�̋K��ɂ��ېŎ��Ǝ҂�I�����Ă���K�i���������s���Ǝ҂��A�����P���{���̋K��̓K�p����ɂ́A�@��57���̂Q��10����P���ɋK�肷��K�i���������s���Ǝ҂̓o�^�̎���������߂�|�̓͏o���y�і@��X���T���s�ېŎ��Ǝ҂̑I��s�K�p�t�ɋK�肷��͏o���̒�o���K�v�ƂȂ�B ���i30���O�̓����炻�̉ېŊ��Ԃ̖����܂ł̊ԁi��o�j→�͏o�̗��X�ېŊ��Ԃ̏����i�����j �i�������������ꍇ�̓o�^�̌��́j �Q�|�U�@�����i�@��Q���S���s�������̈Ӌ`�t�ɋK�肷�鑊���������B�j���������ꍇ�ɂ�����K�i���������s���Ǝ҂ł���푊���l�̓o�^�́A���̎��Ƃ����p���������l���@��57���̂R��R���s�K�i���������s���Ǝ҂����S�����ꍇ�ɂ�����葱���t�̋K��ɂ��K�i���������s���Ǝ҂̓o�^�������Ǝ҂Ƃ݂Ȃ���邱�ƂƂȂ铯���ɋK�肷��݂Ȃ��o�^���Ԍ�ɂ��̌��͂������B���������āA���Y�����l�����Y�݂Ȃ��o�^���Ԍ�ɂ����Ă��K�i����������t���悤�Ƃ���Ƃ��́A�V���ɓo�^�\�������o���A�K�i���������s���Ǝ҂̓o�^���Ȃ���Ȃ�Ȃ����Ƃɗ��ӂ���B �Ȃ��A���Y�����l�����Y�݂Ȃ��o�^���Ԓ��ɓo�^�\�������o�����ꍇ�ɂ����āA���Y�݂Ȃ��o�^���Ԃ̖����܂łɓ��Y�\�����ɌW��K�i���������s���Ǝ҂̓o�^���͖@��57���̂Q��T���s�K�i���������s���Ǝ҂̓o�^�̋��ہt�̏����ɌW��ʒm���Ȃ��Ƃ��́A�����̗������瓖�Y�ʒm�����Y�����l�ɓ��B����܂ł̊��Ԃ݂͂Ȃ��o�^���ԂƂ݂Ȃ���邱�Ƃ���A���̊Ԃ̑����l�ɂ��K�i�������̌�t�͔푊���l�̓o�^�ԍ��ɂ��s�����ƂƂȂ�B ���l���ƎҎ��S�@→�@�u�l���Ǝ҂̎��S�͏o���v�i�J�n��F�u�K�i���������s���Ǝ҂̎��S�͏o���v�j �����Ə��p�����l�@→�@�u�o�^�\�����v�i���F�u�����l���C���{�C�X���s���Ǝ҂Ƃ݂Ȃ��[�u�v�j �i�������͕������������ꍇ�̓o�^�̌��́j �Q�|�V�@�������͕������������ꍇ�ɂ�����K�i���������s���Ǝ҂̓o�^�̌��͂́A���ꂼ�ꎟ�̂悤�ɂȂ邱�Ƃɗ��ӂ���B (1)�@�z�������i�@��11���P���s�z���������������ꍇ�̔[�ŋ`���̖Ə��̓���t�ɋK�肷�鍇���������B�ȉ������B�j���͐V�ݍ����i�����R���s�V�ݍ������������ꍇ�̔[�ŋ`���̖Ə��̓���t�ɋK�肷�鍇���������B�ȉ������B�j���������ꍇ�ɂ����āA�퍇���@�l�����K�i���������s���Ǝ҂̓o�^�̌��͂́A���Y�퍇���@�l�̎��Ƃ����p���������@�l�ɂ͋y�Ȃ��B���������āA���Y�����@�l���K�i���������s���Ǝ҂̓o�^���悤�Ƃ���Ƃ��́A�V���ɓo�^�\�������o���Ȃ���Ȃ�Ȃ��B �Ȃ��A�@�l���A�V�ݍ����ɂ�肻�̎��Ƃ����p�����ꍇ���͋z�������ɂ��K�i���������s���Ǝ҂̓o�^���Ă����퍇���@�l�̎��Ƃ����p�����ꍇ�ɂ����āA���Y�@�l�����������������̑�����ېŊ��Ԓ��ɓo�^�\�������o�����Ƃ��́A���Y�ېŊ��Ԃ́A�K����26���̂S��P���s���Ƃ��J�n�������̑�����ېŊ��ԁt���͑�Q���s���������������̑�����ېŊ��ԁt�ɋK�肷��ېŊ��ԂɊY������B (2)�@�������������ꍇ�ɂ����āA�����@�l�����K�i���������s���Ǝ҂̓o�^�̌��͂́A���Y�����ɂ�蓖�Y�����@�l�̎��Ƃ����p�����������p�@�l�ɂ͋y�Ȃ��B���������āA���Y�������p�@�l���K�i���������s���Ǝ҂̓o�^���悤�Ƃ���Ƃ��́A�V���ɓo�^�\�������o���Ȃ���Ȃ�Ȃ��B�܂��A�@��12���V����Q�����͑�R���s�������̈Ӌ`�t�ɊY�����镪�����ɂ��V�ݕ����e�@�l�̎��Ƃ������p�����V�ݕ����q�@�l�ɂ��Ă����l�ł���B �Ȃ��A�@�l���A�V�ݕ����ɂ�肻�̎��Ƃ����p�����ꍇ���͋z�������ɂ��K�i���������s���Ǝ҂̓o�^���Ă��������@�l�̎��Ƃ����p�����ꍇ�ɂ����āA���Y�@�l���V�ݕ������͋z�����������������̑�����ېŊ��Ԓ��ɓo�^�\�������o�����Ƃ��́A���Y�ېŊ��Ԃ́A�K����26���̂S��P�����͑�R���s���������������̑�����ېŊ��ԁt�ɋK�肷��ېŊ��ԂɊY������B �i���Ƃ̔p�~�ɂ��o�^�̎����j �Q�|�W�@�@��57���̂Q��10����Q���s�K�i���������s���Ǝ҂̓o�^�̎����t�ɋK�肷��u�K�i���������s���Ǝ҂����Ƃ�p�~�����ꍇ�v�ɂ́A�@��57���P����R���s���Ƃ�p�~�����ꍇ�̓͏o�t�ɋK�肷�鎖�Ƃ�p�~�����|�̓͏o���̒�o���������ꍇ�̂ق��A�@��X���T���s�ېŎ��Ǝ҂̑I��s�K�p�t�A��19���R���s�ېŊ��Ԃ̓���̑I��s�K�p�t�A��37���T���s�������Ǝ҂̎d����ɌW�����Ŋz�̍T���̓���̑I��s�K�p�t���͑�42���X���s�C�ӂ̒��Ԑ\�����̒�o�̎���߁t�������ꂩ�ɋK�肷�鎖�Ƃ�p�~�����|�̓͏o���̒�o���������ꍇ���܂ނ��Ƃɗ��ӂ���B |

| ��O �K�i���������s���Ǝ҂̋`�����W �i�K�i�������̈Ӌ`�j �R�|�P�@�K�i�������Ƃ́A�@��57���̂S��P���e���s�K�i���������s���Ǝ҂̋`���t�Ɍf���鎖�����L�ڂ����������A�[�i�����̑������ɗނ��鏑�ނ������̂ł��邪�A�����e���Ɍf���鎖���̋L�ڂ�����A���̏��ނ̖��͖̂��Ȃ��B �܂��A�K�i�������̌�t�Ɋւ��āA��̏��ނɂ�蓯���e���Ɍf���鎖����S�ċL�ڂ���̂ł͂Ȃ��A�Ⴆ�A�[�i���Ɛ��������̓�ȏ�̏��ނł����Ă��A�����̏��ނɂ��đ��݂̊֘A�����m�ł���A���̌�t���鎖�Ǝ҂������e���Ɍf���鎖����K���ɔF���ł���ꍇ�ɂ́A����畡���̏��ޑS�̂œK�i�������̋L�ڎ����������̂ƂȂ邱�Ƃɗ��ӂ���B �i�K�i�������̋L�ڎ����ɌW��d���I�L�^�̒j �R�|�Q�@�K�i���������s���Ǝ҂��A�@��57���̂S��T���̋K��ɂ��A�K�i�������A�K�i�ȈՐ��������͓K�i�ԊҐ������̌�t�ɑウ�čs���A�����̏��ނɋL�ڂ��ׂ������ɌW��d���I�L�^�i�d�q�v�Z�@���g�p���č쐬���鍑�ŊW���돑�ނ̕ۑ����@���̓���Ɋւ���@����Q���R���s��`�t�ɋK�肷��u�d���I�L�^�v�������B�ȉ������B�j�̒ɂ́A���f�B�X�N�A���C�e�[�v���̋L�^�p�̔}�̂ɂ��̂ق��A�Ⴆ�A���Ɍf����悤�Ȃ��̂��Y������B (1)�@������d�c�h�����ʂ����� (2)�@�d�q���[���ɂ��� (3)�@�C���^�[�l�b�g��̃T�C�g��ʂ����� �܂��A�K�i�������ɌW��L�ڎ����ɂ��A�Ⴆ�A�[�i���f�[�^�Ɛ������f�[�^�ȂǕ����̓d���I�L�^�̒ɂ��ꍇ���͔[�i���Ɛ������f�[�^�ȂǏ��ʂ̌�t�Ɠd���I�L�^�̒ɂ��ꍇ�̂�����ɂ����Ă��A�{�ʒB�R�|�P��i�ɏ����Ď�舵�����ƂƂȂ�B ���@57����4�D�T�@�K�i���������s���Ǝ҂́A�K�i�������A�K�i�ȈՐ��������͓K�i�ԊҐ������̌�t�ɑウ�āA�����̏��ނɋL�ڂ��ׂ������ɌW��d���I�L�^�i�d�q�v�Z�@���g�p���č쐬���鍑�ŊW���돑�ނ̕ۑ����@���̓���Ɋւ���@�������O���i��`�j�ɋK�肷���d���I�L�^�������B�ȉ����̏������\�����̘Z�܂łɂ����ē����B�j����邱�Ƃ��ł���B���̏ꍇ�ɂ����āA���Y�d���I�L�^�Ƃ��Ē��������Ɍ�肪�����ꍇ�ɂ́A�O���̋K������p����B ���d���@2���B�@�d���I�L�^�@�d�q�I�����A���C�I�������̑��̐l�̒m�o�ɂ���Ă͔F�����邱�Ƃ��ł��Ȃ������i��܍��ɂ����āu�d���I�����v�Ƃ����B�j�ō����L�^�ł����āA�d�q�v�Z�@�ɂ�����̗p�ɋ��������̂������B �i�uPDF�v�t�@�C���@⇔�@�uxml�v�t�@�C���j �i�K�i���������̋L�ڎ����̓���j �R�|�R�@�@��57���̂S��P���y�ё�Q���s�K�i���������s���Ǝ҂̋`���t�ɋK�肷��L�ڎ����̂����A���Ɍf���鎖���́A�����R�[�h�A���i�R�[�h���̋L���A�ԍ����ɂ��\���ō����x���Ȃ��B �������A�\�������L���A�ԍ����ɂ��A���Y�L�ڎ����ł���u�ېŎ��Y�̏��n���ɌW�鎑�Y���͖̓��e�v�ɂ��āA���Y���Y�̏��n�����ېŎ��Y�̏��n�����ǂ����A�܂��A���Y���Y�̏��n�����ېŎ��Y�̏��n���ł���ꍇ�ɂ����ẮA�y���ΏۉېŎ��Y�̏��n�����ǂ����̔��ʂ����炩�ƂȂ���̂ł����āA�K�i���������s���Ǝ҂Ƃ��̎���̑�����Ƃ̊ԂŁA�\�������L���A�ԍ����̓��e�����炩�ł�����̂Ɍ�����̂Ƃ���B (1)�@�@��57���̂S��P����P���s�K�i���������s���Ǝ҂̋`���t�ɋK�肷��u�K�i���������s���Ǝ҂̎������͖��̋y�ѓo�^�ԍ��v�A������R���ɋK�肷��u�ېŎ��Y�̏��n���ɌW�鎑�Y���͖̓��e�v�y�ѓ�����U���ɋK�肷��u���ނ̌�t���鎖�Ǝ҂̎������͖��́v (2)�@�@��57���̂S��Q����P���s�K�i���������s���Ǝ҂̋`���t�ɋK�肷��u�K�i���������s���Ǝ҂̎������͖��̋y�ѓo�^�ԍ��v�y�ѓ�����R���ɋK�肷��u�ېŎ��Y�̏��n���ɌW�鎑�Y���͖̓��e�v (��)�@�K�i���������s���Ǝ҂̎������͖��̋y�ѓo�^�ԍ��ɂ��A�����R�[�h���̋L���A�ԍ����ŕ\������ꍇ�ɂ����ẮA���Y�L���A�ԍ����ɂ��A�o�^�̌��͂̔����������̗��������炩�ƂȂ�[�u���u���Ă����K�v������B �i�Ǝ����p���Y�����n�����ꍇ�̓K�i�������ɋL�ڂ��ׂ��ېŎ��Y�̏��n���̑Ή��̊z���j �R�|�S�@�l���Ǝ҂ł���K�i���������s���Ǝ҂��A���ƂƉƎ��̗p�r�ɋ��ʂ��Ďg�p������̂Ƃ��Ď擾�������Y�����n����ꍇ�ɂ́A���̏��n�ɌW����z�����ƂƂ��Ă̕����ƉƎ��g�p�ɌW�镔���Ƃɍ����I�ɋ敪������̂Ƃ��A�K�i�������ɋL�ڂ���@��57���̂S��P����S���s�K�i���������s���Ǝ҂̋`���t�Ɍf����u�ېŎ��Y�̏��n���ɌW��Ŕ����z���͐ō����z��ŗ��̈قȂ邲�Ƃɋ敪���č��v�������z�v�y�ѓ�����T���Ɍf����u����Ŋz���v�́A���Y���ƂƂ��Ă̕����ɌW����z�Ɋ�Â��Z�o���邱�ƂƂȂ邱�Ƃɗ��ӂ���B �i���L���̏��n���ɂ�����K�i�������ɋL�ڂ��ׂ��ېŎ��Y�̏��n���̑Ή��̊z���j �R�|�T�@�K�i���������s���Ǝ҂��A�K�i���������s���Ǝ҈ȊO�̎҂ł��鑼�̎҂Ƌ����ŏ��L���鎑�Y�i�ȉ��u���L���v�Ƃ����B�j�̏��n���͑ݕt�����s���ꍇ�ɂ́A���Y���L���ɌW�鎑�Y�̏��n���̋��z�����L�҂��Ƃɍ����I�ɋ敪������̂Ƃ��A�K�i�������ɋL�ڂ���@��57���̂S��P����S���s�K�i���������s���Ǝ҂̋`���t�Ɍf����u�ېŎ��Y�̏��n���ɌW��Ŕ����z���͐ō����z��ŗ��̈قȂ邲�Ƃɋ敪���č��v�������z�v�y�ѓ�����T���Ɍf����u����Ŋz���v�́A���Ȃ̕����ɌW�鎑�Y�̏��n���̋��z�Ɋ�Â��Z�o���邱�ƂƂȂ邱�Ƃɗ��ӂ���B �i�K�i���������s���Ǝ҂łȂ��Ȃ����ꍇ�̓K�i�������̌�t�j �R�|�U�@�K�i���������s���Ǝ҂��K�i���������s���Ǝ҂łȂ��Ȃ�����A�K�i���������s���Ǝ҂ł������ېŊ��Ԃɂ����čs�����ېŎ��Y�̏��n�����鑼�̎��Ǝҁi�@��57���̂S��P���s�K�i���������s���Ǝ҂̋`���t�ɋK�肷��u���̎��Ǝҁv�������B�j���瓖�Y�ېŎ��Y�̏��n���ɌW��K�i�������̌�t�����߂�ꂽ�Ƃ��́A���Y���̎��Ǝ҂ɂ������t���Ȃ���Ȃ�Ȃ����Ƃɗ��ӂ���B �i�}��ғ��ɑ���ʒm�̕��@�j �R�|�V�@�K�i���������s���Ǝ҂��A�}��ғ��i�ߑ�70����12��P���s�}��ғ��ɂ��K�i���������̌�t�̓���t�ɋK�肷��u�}��ғ��v�������B�ȉ������B�j����č����ɂ����ĉېŎ��Y�̏��n�����s���ꍇ�ɂ����āA�����̋K��̓K�p����ɂ́A���Y�}��ғ������Y�ېŎ��Y�̏��n���̎��܂łɓ��Y���Ǝ҂���K�i���������s���Ǝ҂̓o�^���Ă���|�̒ʒm���Ă��邱�Ƃ��v���ƂȂ邪�A���Y�ʒm�̕��@�ɂ��ẮA�Ⴆ�A���Y���Ǝ҂��X�̎���̓s�x�A���O�ɓo�^�ԍ��Y�}��ғ��֏��ʓ��ɂ��ʒm������@�̂ق��A���Y���Ǝ҂Ɠ��Y�}��ғ��Ƃ̊Ԃ̊�{�_���ɓ��Y���Ǝ҂̓o�^�ԍ����L�ڂ���Ƃ��������@������B �i�}��ғ�����t����K�i���������̎ʂ��̓��e�j �R�|�W�@�}��ғ����ߑ�70����12��P���s�}��ғ��ɂ��K�i���������̌�t�̓���t�̋K��ɂ�莖�Ǝ҂ɑ����ēK�i���������i�����ɋK�肷��u�K�i���������v�������B�ȉ������B�j����t���A���͓K�i���������ɋL�ڂ��ׂ������ɌW��d���I�L�^������ꍇ�ɂ́A���Y�K�i���������̎ʂ����͓��Y�d���I�L�^�Y���Ǝ҂ɑ��Č�t���A���͒��Ȃ���Ȃ�Ȃ����A�Ⴆ�A���Y�K�i���������ɕ����̎��Ǝ҂ɌW��L�ڂ�����Ȃǂɂ�蓖�Y�K�i���������̎ʂ������̂܂܌�t���邱�Ƃ�����ȏꍇ�ɂ́A���Y�K�i���������ɋL�ڂ��ꂽ�����̂������Y���Ǝ҂ɌW�鎖�����L�ڂ������Z��������t���邱�Ƃō����x���Ȃ����̂Ƃ���B �Ȃ��A���̏ꍇ�ɂ́A���Y�}��ғ��ɂ����Ă���t�������Y���Z�����̎ʂ���ۑ�������̂Ƃ���B �i�R���~�����̂��̂̔���P�ʁj �R�|�X�@�ߑ�70���̂X��Q����P���s�K�i�������̌�t��Ə�����ېŎ��Y�̏��n���͈͓̔��t�y�ыK����26���̂U��P���s�K�i���������̌�t������������ȉېŎ��Y�̏��n���t�ɋK�肷��u�ō����z���R���~�����̂��́v�ɊY�����邩�ǂ����́A���̎���̉ېŎ��Y�̏��n���ɌW��ō����z�i�@��57���̂S��P����S���s�K�i���������s���Ǝ҂̋`���t�ɋK�肷��u�ō����z�v�������B�j���R���~�����ł��邩�ǂ����Ŕ��肷��̂ł��邩��A�ېŎ��Y�̏��n���ɌW���̏��i�i�j���Ƃ̐ō����z�ɂ����̂ł͂Ȃ����Ƃɗ��ӂ���B �i������ʋ@�֓���̑ΏۂƂȂ�^���y�ї����͈̔́j �R�|�P�O�@�ߑ�70���̂X��Q����P���C����j�܂Łs�K�i�������̌�t��Ə�����ېŎ��Y�̏��n���͈͓̔��t�Ɍf���闷�q�̉^���ɂ́A���q�̉^���ɒ��ړI�ɕ��т�����̂Ƃ��Ď�����ʋ}�s�����A�}�s�����A�Q�䗿������Ή��Ƃ���̒͊܂܂�邪�A���q�̉^���ɒ��ړI�ɕ��т�����̂ł͂Ȃ����ꗿ���A���i�����A�ݕ����u��������Ή��Ƃ���̒́A�܂܂�Ȃ����Ƃɗ��ӂ���B �i�����̔��@�y�ю����T�[�r�X�@�ɂ��s����ېŎ��Y�̏��n���͈̔́j �R�|�P�P�@�K����26���̂U��P���ɋK�肷��u�����̔��@���͎����T�[�r�X�@�v�Ƃ́A���i�̔̔����͖̒i�ېŎ��Y�̏��n���ɊY��������̂Ɍ���B�ȉ��u���i�̔̔����v�Ƃ����B�j�y�ё���̎������ōs����@�B���u�ł����āA���Y�@�B���u�݂̂ɂ�菤�i�̔̔���������������̂������A�Ⴆ�A���H���i�̎����̔��@�̂ق��A�R�C�����b�J�[��R�C�������h���[��������ɊY������B (��)�@�����X���ɐݒu���ꂽ�Z���t���W�Ȃǂ̂悤�ɒP�ɑ���̐��Z�݂̂��s�����̂́A����ɊY�����Ȃ����Ƃɗ��ӂ���B �i�K�i�������ɋL�ڂ������Ŋz���̌v�Z�ɌW��[�������̒P�ʁj �R�|�P�Q�@�K�i���������s���Ǝ҂��K�i�������ɋL�ڂ������Ŋz���i�@��57���̂S��P����T���s�K�i���������s���Ǝ҂̋`���t�Ɍf����u����Ŋz���v�������B�j�́A�ߑ�70����10�s�K�i�������ɋL�ڂ��ׂ�����Ŋz���̌v�Z�t�ɋK�肷����@�ɂ��A�ېŎ��Y�̏��n���ɌW��Ŕ����z�i�@��57���̂S��P����S���ɋK�肷��u�Ŕ����z�v�������B�j���͐ō����z�i�����ɋK�肷��u�ō����z�v�������B�j��ŗ��̈قȂ邲�Ƃɋ敪���č��v�������z����b�Ƃ��ĎZ�o���A�Z�o��������Ŋz���̂P�~�����̒[�����������邱�ƂƂȂ�̂ł��邩��A���Y����Ŋz���̂P�~�����̒[�������́A��̓K�i�������ɂ��A�ŗ��̈قȂ邲�Ƃɂ��ꂼ��P��ƂȂ邱�Ƃɗ��ӂ���B (��)�@�����̏��i�̔̔��ɂ��A��̓K�i����������t����ꍇ�ɂ����āA��̏��i���Ƃɒ[��������������ł�������v���ď���Ŋz���Ƃ��ċL�ڂ��邱�Ƃ͂ł��Ȃ��B�i�C���{�C�XQA��46�F���i���Ƃɒ[���������Ă�����̂̓C���{�C�X�Ƃ��ĔF�߂��Ȃ��j�i�C���{�C�XQA��48�F�[�������͎��Ǝ҂̔C�Ӂj �i�ېŕW���z�ɑ������Ŋz�̌v�Z�j �R�|�P�R�@���̉ېŊ��ԂɌW��@��45���P����Q���s�ېŎ��Y�̏��n���y�ѓ���ېŎd����ɂ��Ă̊m��\���t�Ɍf����ŗ��̈قȂ邲�Ƃɋ敪�����ېŕW���z�ɑ������Ŋz�́A�����Ƃ��āA������P���Ɍf����ېŕW���z�ɂ��A�ŗ��̈قȂ邲�ƂɕW���ŗ����͌y���ŗ����悶�ĎZ�o�������z�����v������@�i�ȉ��R�|13�ɂ����āu���z���߂������v�Ƃ����B�j�ɂ��Z�o�������z�ƂȂ�̂ł��邪�A���̉ېŊ��Ԓ��ɍ����ɂ����čs�����ېŎ��Y�̏��n���i�����T�����������̋K��ɌW����̂������B�j�ɂ���t�����K�i���������͓K�i�ȈՐ������̎ʂ���@��57���̂S��U���s�K�i���������s���Ǝ҂̋`���t�̋K��ɂ��ۑ����Ă���ꍇ�i�����̋K��ɂ�蓯���ɋK�肷��d���I�L�^��ۑ����Ă���ꍇ���܂ށB�j�ɂ́A���Y�K�i���������͓��Y�K�i�ȈՐ������ɋL�ڂ��������P����T�����͑�Q����T���Ɍf�������Ŋz���y�ѓ��Y�d���I�L�^�ɋL�^��������Ŋz���̍��v�z��100����78���悶����@�i�ȉ��R�|13�ɂ����āu�K�i���������Ϗグ�����v�Ƃ����B�j�ɂ��Z�o�������z�Ƃ��邱�Ƃ��ł��邱�Ƃɗ��ӂ���B �܂��A����悲�Ɩ��͎��Ƃ��Ƃɂ��ꂼ��ʂ̕����ɂ��ȂǁA���z���߂������ƓK�i���������Ϗグ�����p���邱�ƂƂ��Ă������x���Ȃ��B (��)�P�@�@��57���̂S��Q����T���Ɍf���鎖���ɂ��A�K�p�ŗ��݂̂��L�ڂ����K�i�ȈՐ������ɂ́A����Ŋz���̋L�ڂ��Ȃ����߁A�K�i���������Ϗグ�����ɂ�邱�Ƃ͂ł��Ȃ��B (��)2�@���̉ېŊ��ԂɌW��@��45���P����Q���Ɍf����ېŕW���z�ɑ������Ŋz�̌v�Z�ɂ��A�K�i���������Ϗグ�����ɂ��ꍇ�i���z���߂������ƓK�i���������Ϗグ�����p����ꍇ���܂ށB�j�ɂ́A�@��30���P���s�d����ɌW�����Ŋz�̍T���t�ɋK�肷��ېŎd����ɌW�����Ŋz�̌v�Z�ɂ��A�ߑ�46���R���s�ېŎd����ɌW��x���Ή��̍��v�z���犄�߂����@�ɂ�����Ŋz�̌v�Z�t�ɋK�肷��v�Z�̕��@�ɂ�邱�Ƃ͂ł��Ȃ��B �i�o�^�O�ɍs�����ېŎ��Y�̏��n���ɌW��Ή��̕Ԋғ��j �R�|�P�S�@�K�i���������s���Ǝ҂��A�K�i���������s���Ǝ҂̓o�^����O�ɍs�����ېŎ��Y�̏��n���i���Y���Ǝ҂��ƐŎ��Ǝ҂ł������ېŊ��Ԃɍs�������̂������B�j�ɂ��āA�o�^�������Ȍ�ɔ��グ�ɌW��Ή��̕Ԋғ����s���ꍇ�ɂ́A���Y�Ή��̕Ԋғ��ɂ��Ă��@��38���P���̓K�p�����邪�A���Y�Ή��̕Ԋғ��Ɋւ���@��57���̂S��R���s�K�i�ԊҐ������̌�t�`���t�̋K��̓K�p�͂Ȃ����Ƃɗ��ӂ���B �i�K�i���������s���Ǝ҂łȂ��Ȃ����ꍇ�̓K�i�ԊҐ��������̌�t�j �R�|�P�T�@�K�i���������s���Ǝ҂��K�i���������s���Ǝ҂łȂ��Ȃ�����ɂ����āA�K�i���������s���Ǝ҂ł������ېŊ��Ԃɂ����čs�����ېŎ��Y�̏��n���ɂ��A���グ�ɌW��Ή��̕Ԋғ����s�����ꍇ�ɂ́A�K�i�ԊҐ���������t���Ȃ���Ȃ�Ȃ����Ƃɗ��ӂ���B �i�K�i�ԊҐ������̌�t���@�j �R�|�P�U�@��̎��Ǝ҂ɑ��āA�K�i�������y�ѓK�i�ԊҐ������i�@��57���̂S��R���ɋK�肷��u�K�i�ԊҐ������v�������B�ȉ������B�j����t����ꍇ�ɂ����āA���ꂼ��̋L�ڎ����������̂ł���A��̏��ނɂ���t���邱�ƂƂ��Ă������x���Ȃ��B �܂��A���̏ꍇ�̓K�i�������ɋL�ڂ��ׂ������P����S���Ɍf����u�ېŎ��Y�̏��n���ɌW��Ŕ����z���͐ō����z��ŗ��̈قȂ邲�Ƃɋ敪���č��v�������z�v�ƓK�i�ԊҐ������ɋL�ڂ��ׂ������R����S���Ɍf����u���グ�ɌW��Ή��̕Ԋғ��ɌW��Ŕ����z���͐ō����z��ŗ��̈قȂ邲�Ƃɋ敪���č��v�������z�v�ɂ��ẮA�p���K�p�������ɂ����̋��z�̍��z���L�ڂ��邱�ƂŁA�����̋L�ڂ�������̂Ƃ��Ď�舵���B���̏ꍇ�ɂ����āA�K�i�������ɋL�ڂ��ׂ�����Ŋz���i�����P����T���Ɍf����u����Ŋz���v�������B�j�ƓK�i�ԊҐ������ɋL�ڂ��ׂ����グ�ɌW��Ή��̕Ԋғ��̋��z�ɌW�����Ŋz���i�����R����T���Ɍf����u���グ�ɌW��Ή��̕Ԋғ��̋��z�ɌW�����Ŋz���v�������B�j�ɂ��Ă��A���Y���z�Ɋ�Â��v�Z�������z���L�ڂ��邱�ƂŁA�����̋L�ڂ�������̂Ƃ���B �i�C���K�i�������̋L�ڎ����j �R�|�P�V�@�@��57���̂S��S���s�K�i���������s���Ǝ҂̋`���t�ɋK�肷��u�C�������K�i�������A�K�i�ȈՐ��������͓K�i�ԊҐ������v�ɂ́A�����Ɍ�t�����K�i�������A�K�i�ȈՐ��������͓K�i�ԊҐ������Ƃ̊֘A���𖾂炩�ɂ�����ŁA�C�������������������ޓ����܂܂�邱�Ƃɗ��ӂ���B |

| ��l �K�i���������ۑ������ɂ��d���Ŋz�̍T���W �i�Ǝ����p���Y���擾�����ꍇ�̉ېŎd����ɌW�����Ŋz���j �S�|�P�@�l���Ǝ҂����Y�����ƂƉƎ��̗p�r�ɋ��ʂ��ď���A���͎g�p������̂Ƃ��Ď擾�����ꍇ�A���̉Ǝ�����͉Ǝ��g�p�ɌW�镔���͉ېŎd����ɊY�����Ȃ����Ƃ���A�ߑ�46���P����P�������T���܂Łs�ېŎd����ɌW�����Ŋz�̌v�Z�t�Ɍf�������Ŋz���̂����ېŎd����ɌW�镔���̋��z���͓�����U���Ɍf����ېŎd����ɌW��x���Ή��̊z�́A���Ƃ̗p�r�ɏ���A���͎g�p���镔���̋��z�Ƃ��āA���Y���Y�̏���͎g�p�̎��ԂɊ�Â��g�p���A�g�p�ʐϊ������̍����I�Ȋ�ɂ��v�Z���邱�ƂƂȂ邱�Ƃɗ��ӂ���B �i���֕��ɌW��K�i�������j �S�|�Q�@�ېŎd����ɌW��x���Ή��̊z�ɂ��A�Ⴆ�A�����̎��Ǝ҂���̎���������A�����̎��Ǝ҂��x�����ׂ���������̎��Ǝ҂����֕����s�����ꍇ�̂悤�ɁA���Y�ېŎd����ɌW��K�i�������i�ȉ��u���֕��ɌW��K�i�������v�Ƃ����B�j�����Y��̎��Ǝ҂݂̂Ɍ�t����A���Y��̎��Ǝ҈ȊO�̊e���Ǝ҂����Y�ېŎd����ɌW��K�i�������̌�t���邱�Ƃ��ł��Ȃ��ꍇ�ɂ́A���Y��̎��Ǝ҂��痧�֕��ɌW��K�i�������̎ʂ��̌�t����ƂƂ��ɁA���Y�e���Ǝ҂̉ېŎd����ɌW��d���Ŋz�T���ɕK�v�Ȏ������L�ڂ��ꂽ�������i�ȉ��u�������v�Ƃ����B�j�̌�t���A�������ĕۑ����邱�Ƃɂ��A���Y�e���Ǝ҂̉ېŎd����ɌW��K�i�������̕ۑ���������̂Ƃ��Ď�舵���B �Ȃ��A��̎��Ǝ҂��A�����̎��Ǝ҂̉ېŎd����ɌW��x���Ή��̊z�ɂ��ꊇ���ė��֕����s�������Ƃɂ��A���Y��̎��Ǝ҂ɂ����ė��֕��ɌW��K�i�������̎ʂ��̍쐬����ʂƂȂ�A���̎ʂ�����t���邱�Ƃ�����ł��邱�Ƃ𗝗R�ɁA���Y��̎��Ǝ҂����֕��ɌW��K�i��������ۑ����A���A���Y��̎��Ǝ҈ȊO�̊e���Ǝ҂̉ېŎd���ꂪ�K�i���������s���Ǝ҂�������̂��ǂ����Y�e���Ǝ҂��m�F�ł��邽�߂̑[�u���u������ŁA�������݂̂���t�����ꍇ�ɂ́A���Y�e���Ǝ҂���t�������Y��������ۑ����邱�Ƃɂ��A���Y�e���Ǝ҂̉ېŎd����ɌW��K�i�������̕ۑ���������̂Ƃ���B (��)�P�@���Y�������̏��ނɋL�ڂ���@��57���̂S��P����S���y�ё�T���s�K�i���������s���Ǝ҂̋`���t�Ɍf���鎖���ɂ��ẮA�ېŎd������s�������Ǝ҂��Ƃɍ����I�ɋ敪����K�v������B (��)2�@���Y�e���Ǝ҂̉ېŎd���ꂪ�K�i���������s���Ǝ҂�������̂��ǂ������ҊԂŊm�F�ł��邽�߂̑[�u�Ƃ��ẮA�Ⴆ�A���Y�������ɓ��Y�e���Ǝ҂̉ېŎd����ɌW�鑊����̎������͖��̋y�ѓo�^�ԍ����L�ڂ�����@�̂ق��A�����̎����ɂ��ē��Y�e���Ǝ҂֕ʓr���ʓ��ɂ��ʒm������@���͗��֕��Ɋւ����{�_���Ŗ��炩�ɂ�����@������B �i�ېŎd����ɌW�����Ŋz�̌v�Z�j �S�|�R�@���̉ېŊ��ԂɌW��@��45���P����Q���s�ېŎ��Y�̏��n���y�ѓ���ېŎd����ɂ��Ă̊m��\���t�Ɍf����ېŕW���z�ɑ������Ŋz�̌v�Z�ɂ��A�����T���s����Ŋz�̐Ϗグ�v�Z�t�̋K��̓K�p����ꍇ�ɂ́A�@��30���P���s�d����ɌW�����Ŋz�̍T���t�ɋK�肷��ېŎd����ɌW�����Ŋz�̌v�Z�ɂ��A�ߑ�46���P���s�ېŎd����ɌW�鐿�������ɂ�����Ŋz�̐Ϗグ�v�Z�t�ɋK�肷��v�Z�̕��@�i�ȉ��u���������Ϗグ�����v�Ƃ����B�j���͓����Q���s�ېŎd����ɌW�钠��ɂ�����Ŋz�̐Ϗグ�v�Z�t�ɋK�肷��v�Z�̕��@�i�ȉ��u����Ϗグ�����v�Ƃ����B�j�ɂ�邱�ƂƂȂ邱�Ƃɗ��ӂ���B �܂��A���̉ېŊ��ԂɌW��@��45���P����Q���Ɍf����ېŕW���z�ɑ������Ŋz�̌v�Z�ɂ��A�����T���̋K��̓K�p���Ȃ��ꍇ�ɂ́A�@��30���P���ɋK�肷��ېŎd����ɌW�����Ŋz�̌v�Z�Ɋւ��A���������Ϗグ�������͒���Ϗグ�����̂ق��A�ߑ�46���R���s�ېŎd����ɌW��x���Ή��̍��v�z���犄�߂����@�ɂ�����Ŋz�̌v�Z�t�ɋK�肷��v�Z�̕��@�i�ȉ��u���z���߂������v�Ƃ����B�j�ɂ�邱�Ƃ��ł���̂ł��邪�A���������Ϗグ�������͒���Ϗグ�����Ƒ��z���߂������Ƃ̕��p�͂ł��Ȃ����Ƃɗ��ӂ���B (��)�@���������Ϗグ�����ƒ���Ϗグ�����Ƃ̕��p�͉\�ł���B �i����Ϗグ�����ɂ�����u�ېŎd����̓s�x�v�̈Ӌ`�j �S�|�S�@�ߑ�46���Q���s�ېŎd����ɌW�����Ŋz�̌v�Z�t�ɋK�肷��u���̉ېŎd����̓s�x�A�E�E�E�@��30���V���ɋK�肷�钠��ɋL�ڂ��Ă���ꍇ�v�ɂ́A�Ⴆ�A�ېŎd����ɌW��K�i�������̌�t�����ۂɁA���Y�K�i��������P�ʂƂ��Ē���ɋL�ڂ��Ă���ꍇ�̂ق��A�ېŊ��Ԃ͈͓̔��ň��̊��ԓ��ɍs�����ېŎd����ɂ��܂Ƃ߂Č�t�����K�i��������P�ʂƂ��Ē���ɋL�ڂ��Ă���ꍇ������Ɋ܂܂��B �i����y�ѐ��������̋L�ڎ����̓���j �S�|�T�@�@��30���V���s�d���Ŋz�T���ɌW�钠��y�ѐ��������̕ۑ��t�ɋK�肷��ېŎd���ꓙ�̐Ŋz�̍T���ɌW�钠��y�ѐ��������Ɋւ��ē����W����P���s�d���Ŋz�T���ɌW�钠��t�A�ߑ�49���S���e���s�d���������̋L�ڎ����t�y�ѓ����U���e���s�����蓙�ɌW���菑�ނ̋L�ڎ����t�Ɍf����L�ڎ����̂����A���̂��̂́A�����R�[�h�A���i�R�[�h���̋L���A�ԍ����ɂ��\���ō����x���Ȃ��B�������A�\�������L���A�ԍ����ɂ��A�L�ڎ����ł���u�ېŎd����ɌW�鎑�Y���͖̓��e�v�A�u����ېŎd����̓��e�v�y�сu�ېŎ��Y�̏��n���ɌW�鎑�Y���͖̓��e�v�ɂ��āA���̎d���ꖔ�͎��Y�̏��n�����ېŎd���ꖔ�͉ېŎ��Y�̏��n�����ǂ����A�܂��A���Y���Y�̏��n�����ېŎ��Y�̏��n���ł���ꍇ�ɂ����ẮA�y���ΏۉېŎ��Y�̏��n�����ǂ����̔��ʂ����炩�ƂȂ���̂ł����āA(1)�Ɍf����L�ڎ����������A����̑�����Ƃ̊ԂŁA�\�������L���A�ԍ����̓��e�����炩�ł�����̂Ɍ�����̂Ƃ���B (1)�@�@��30���W����P���C�Ɍf����u�ېŎd����̑�����̎������͖��́v�A��Q���C�Ɍf����u����ېŎd����̑�����̎������͖��́v�A������P���n�Ɍf����u�ېŎd����ɌW�鎑�Y���͖̓��e�v�y�ё�Q���n�Ɍf����u����ېŎd����̓��e�v (2)�@�ߑ�49���S����P���ɋK�肷��u���ނ̍쐬�҂̎������͖��́v�A������Q���ɋK�肷��u�ېŎd����̑�����̎������͖��̋y�ѓo�^�ԍ��v�y�ѓ�����S���ɋK�肷��u�ېŎd����ɌW�鎑�Y���͖̓��e�v (3)�@�ߑ�49���U����P���ɋK�肷��u���ނ̍쐬�҂̎������͖��̋y�ѓo�^�ԍ��v�A������R���ɋK�肷��u�ېŎ��Y�̏��n���ɌW�鎑�Y�̓��e�v�y�ѓ�����U���ɋK�肷��u���ނ̌�t���鎖�Ǝ҂̎������͖��́v (��)�P�@�ߑ�49���S����Q���ɋK�肷��u�ېŎd����̑�����̎������͖��̋y�ѓo�^�ԍ��v���͗ߑ�49���U����P���ɋK�肷��u���ނ̍쐬�҂̎������͖��̋y�ѓo�^�ԍ��v�ɂ��A�����R�[�h���̋L���A�ԍ����ŕ\������ꍇ�ɂ����ẮA���Y�L���A�ԍ����ɂ��A�o�^�̌��͂̔��������Ɋւ���ύX���̗��������炩�ƂȂ�[�u���u���Ă����K�v������B �Q�@�K�i�������y�ѓK�i�ȈՐ������̎戵���ɂ��ẮA�{�ʒB�R�|�R�ɂ��B �i�ېŎd����̑�����̊m�F������@�j �S�|�U�@�@��30���X����R���s���������͈̔́t�ɋK�肷��u�ېŎd����̑�����̊m�F�������́v�Ƃ́A�ۑ�����d���������ɉېŎd����̑�����̊m�F�̎��������炩�ɂ��ꂽ���̂̂ق��A�Ⴆ�A���̂悤�Ȃ��̂��Y������B (1)�@�d���������ւ̋L�ړ��e��ʐM�������ʂ��ĉېŎd����̑�����̒[���@�ɏo�͂��A�m�F�̒ʐM������Ŏ��Ȃ̒[���@����o�͂������� (2)�@�d���������ɋL�ڂ��ׂ������ɌW��d���I�L�^�ɂ��C���^�[�l�b�g��d�q���[���Ȃǂ�ʂ��ĉېŎd����̑�����֒��A���Y��������炻�̊m�F�������|�̒ʒm���������� (3)�@�d���������̎ʂ�����Ɍ�t���A���͓��Y�d���������ɋL�ڂ��ׂ������ɌW��d���I�L�^����ɒ��A�����ԓ��Ɍ��̂���|�̘A�����Ȃ��ꍇ�ɂ͋L�ړ��e�̂Ƃ���Ɋm�F�����������̂Ƃ����{�_����������ꍇ�ɂ����铖�Y�����Ԃ��o������ �i�ېŎd����̑�����̏Z�����͏��ݒn�̋L�ڂ�v���Ȃ����̂Ƃ��č��Œ��������w�肷��҂͈̔́j �S�|�V�@�ߑ�49���P����P���s�ېŎd���ꓙ�̐Ŋz�̍T���ɌW�钠�듙�̋L�ڎ������t�ɋK�肷��u���Œ��������w�肷��ҁv�͎��ɂ��B (1)�@�ߑ�70���̂X��Q����P���C����j�܂Łs�K�i�������̌�t��Ə�����ېŎ��Y�̏��n���͈͓̔��t�Ɍf���闷�q�̉^���ɌW��̒����ꍇ�̓��Y�̒��s������ (2)�@�K����26���̂U��Q���s�K�i���������̌�t������ȉېŎ��Y�̏��n���t�ɋK�肷��X�ւ̖y�щݕ��̉^���ɌW��̒����ꍇ�̓��Y�̒��s������ (3)�@�K����15���̂S��Q���s���������̌�t���邱�Ƃ�����ȉېŎd����t�ɋK�肷��u���̗��s�ɕK�v�Ȏx�o�ɏ[�Ă邽�߂Ɏ��Ǝ҂����̎g�p�l�����͂��̑ސE�ғ��ɑ��Ďx��������i�v�y�ѓ����R���ɋK�肷��u�ʋΎ蓖�v�ɊY��������̂̂����A�ʏ�K�v�ł���ƔF�߂��镔���ɌW��ېŎd������s�����ꍇ�̓��Y�ېŎd����ɌW�铯���Q���ɋK�肷��g�p�l�����͓����ɋK�肷��ސE�ғ��y�ѓ����R���ɋK�肷��ʋΎ� (4)�@�ߑ�49���P����P���n(1)����(4)�܂Łs�ېŎd���ꓙ�̐Ŋz�̍T���ɌW�钠�듙�̋L�ڎ������t�Ɍf���鎑�Y�ɌW��ېŎd����i�����n(1)����(3)�܂łɌf���鎑�Y�ɌW��ېŎd����ɂ��ẮA�Õ��c�Ɩ@�A�����c�Ɩ@���͑�n��������Ɩ@�ɂ��A�����̋Ɩ��Ɋւ��钠�듙�֑�����̎����y�яZ�����L�ڂ��邱�ƂƂ���Ă�����̈ȊO�̂��̂Ɍ���A�����n(4)�Ɍf���鎑�Y�ɌW��ېŎd����ɂ��ẮA���Ǝ҈ȊO�̎҂������̂Ɍ���B�j���s�����ꍇ�̓��Y�ېŎd����̑���� �i�Õ��ɏ�������͈̂̔́j �S�|�W�@�K����15���̂R�s�Õ��ɏ�������͈̂̔́t�ɋK�肷��u�Õ��c�Ɩ@�i���a24�N�@����108���j��Q���E�E�E��P���ɋK�肷��Õ��ɏ����镨�i�y�яؕ[�v�Ƃ́A�Õ��c�Ɩ@��̌Õ��ɊY�����Ȃ��A�Ⴆ�A���A��A�����Ƃ������M�����̒n����S���t�����������ɊY������B �܂��A�����ɋK�肷��u�Õ��c�ƂƓ����̎�����@�v�Ƃ́A���Y�Õ��ɏ����镨�i�y�яؕ[�̔��ɍۂ��āA�Ⴆ�A�Õ��c�Ɩ@��15���s�m�F���y�ѐ\���t�̋K��Ɋ�Â�������̏Z���A�������̊m�F�����s���ƂƂ��ɁA���@��16���s���듙�ւ̋L�ړ��t�̋K��Ɋ�Â��Ɩ��Ɋւ��钠�듙�ւ̋L�ړ����s���ȂǁA�Õ������Õ�����ꍇ�Ɠ����̎�����@�ɂ��邱�Ƃ��������Ƃɗ��ӂ���B �i�ʏ�K�v�ł���ƔF�߂���o������A�h����A�������j �S�|�X�@�K����15���̂S��Q���s���������̌�t���邱�Ƃ�����ȉېŎd����t�ɋK�肷��u���̗��s�ɕK�v�Ȏx�o�ɏ[�Ă邽�߂Ɏ��Ǝ҂����̎g�p�l�����͂��̑ސE�ғ��ɑ��Ďx��������i�v�Ƃ́A�Ⴆ�A���Ǝ҂��A�g�p�l���i�����ɋK�肷��u�g�p�l���v�������B�j���͑ސE�ғ��i�����ɋK�肷��u�ސE�ғ��v�������B�j�����Ɍf���闷�s�������ꍇ�ɁA�g�p�l�����͑ސE�ғ��ɏo������A�h����A�������Ƃ��Ďx��������i������ɊY������̂ł��邪�A�����ɋK�肷��ېŎd����́A���Y���i�̂����A���̗��s�ɂ��Ēʏ�K�v�ł���ƔF�߂��镔���ɌW����̂Ɍ����邱�Ƃɗ��ӂ���B (1)�@�g�p�l�����Ζ�����ꏊ�𗣂�Ă��̐E���𐋍s���邽�߂ɍs�����s (2)�@�g�p�l���̓]�C�ɔ����]���̂��߂ɍs�����s (3)�@�ސE�ғ��̂��̏A�E���͑ސE�ɔ����]���̂��߂ɍs�����s (��)�@�����ɋK�肷��u���̗��s�ɂ��Ēʏ�K�v�ł���ƔF�߂��镔���v�͈̔͂́A����ʂX�|�R�s��ېłƂ���闷��͈̔́t�̗�ɂ�蔻�肷��B �i�ʏ�K�v�ł���ƔF�߂���ʋΎ蓖�j �S�|�P�O�@�K����15���̂S��R���s���������̌�t���邱�Ƃ�����ȉېŎd����t�ɋK�肷��u�ʋΎ҂ɂ��ʏ�K�v�ł���ƔF�߂��镔���v�Ƃ́A���Ǝ҂��ʋΎ҂Ɏx������ʋΎ蓖���A���Y�ʋΎ҂����̒ʋɕK�v�Ȍ�ʋ@�ւ̗��p���͌�ʗp��̎g�p�̂��߂Ɏx�o�����p�ɏ[�Ă���̂Ƃ����ꍇ�ɁA���̒ʋɒʏ�K�v�ł���ƔF�߂�����̂������B���������āA���@�ߑ�20���̂Q�e���s��ېłƂ����ʋΎ蓖�t�ɒ�߂���z���Ă��邩�ǂ����ɂ������Ȃ����Ƃɗ��ӂ���B ��� �o�ߑ[�u�W �i�ƐŎ��Ǝ҂ɌW��K�i���������s���Ǝ҂̓o�^�\���Ɋւ���o�ߑ[�u�j �T�|�P�@28�N�����@������44���S���s�K�i���������s���Ǝ҂̓o�^���Ɋւ���o�ߑ[�u�t�̋K��ɂ��A�K�i���������s���Ǝ҂̓o�^�J�n���i�����R���ɋK�肷��u�o�^�J�n���v�������B�j���ߘa�T�N10���P���̑�����ېŊ��Ԓ��ł���K�i���������s���Ǝ҂̓o�^�����ꂽ�ꍇ�ɂ́A���Y�o�^�J�n�����瓖�Y�ېŊ��Ԃ̖����܂ł̊Ԃɂ�����ېŎ��Y�̏��n���y�ѓ���ېŎd����ɂ��ẮA�@��X���P���{���̋K��͓K�p����Ȃ��̂ł��邩��A���Y�ېŊ��Ԃɂ����ĖƐŎ��Ǝ҂ł��鎖�Ǝ҂��K�i���������s���Ǝ҂̓o�^���悤�Ƃ���ꍇ�ɂ́A�o�^�\�����݂̂��o����悭�A�ېŎ��ƎґI��͏o���̒�o��v���Ȃ����Ƃɗ��ӂ���B (��)�@28�N�����@������44���S���̋K��̓K�p���A�ߘa�T�N10���P���̑�����ېŊ��Ԓ��ɓK�i���������s���Ǝ҂̓o�^�������Ǝ҂́A���Y�ېŊ��Ԃ̗��ېŊ��ԈȌ�̉ېŊ��Ԃɂ��Ă��@��X���P���{���s���K�͎��Ǝ҂ɌW��[�ŋ`���̖Ə��t�̋K��̓K�p�͂Ȃ����ƂƂȂ�B �Ȃ��A���Y���Ǝҁi�K�i���������s���Ǝ҂̓o�^���Ă��Ȃ��Ƃ���A�����{���̋K��̓K�p�����鎖�Ǝ҂Ɍ���B�j�́A�@��57���̂Q��10����P���s�K�i���������s���Ǝ҂̓o�^�̎���������߂�ꍇ�̓͏o�t�ɋK�肷��K�i���������s���Ǝ҂̓o�^�̎���������߂�|�̓͏o�����o���A���Y�o�^�̎�������邱�ƂŁA�@��X���P���{���̋K�肪�K�p�����B �i����Ȏ������ꍇ�̈Ӌ`�j �T�|�Q�����ߕ�����15���ɋK�肷��u����Ȏ����v�ɂ��ẮA28�N�����@������44���P�����������ɋK�肷��T�N�{�s���̂U���O�̓��i�@��X���̂Q��P���̋K��ɂ��@��X���P���{���̋K��̓K�p���Ȃ����ƂƂȂ鎖�Ǝ҂ɂ����ẮA�T�N�{�s���̂R���O�̓��j�܂łɓo�^�\�������o���邱�Ƃɂ�����Ȏ������A���̍���̓x�������킸�A�����ߕ�����15���ɋK�肷��o�ߑ[�u��K�p���邱�Ƃ��ł��邱�Ƃɗ��ӂ���B (��)�@�T�N�{�s���Ƃ́A28�N�����@������32���R���ɋK�肷��u�T�N�{�s���v�������A��̓I�ɂ͗ߘa�T�N10���P�����w���B |

�����ł̎戵�i����Łj

| ����Ŗ@���̎{�s�ɔ��������ł̎戵���ɂ���

����3-8�i��K�j

����3-6 �������N3��29�� �i�����@�ߘa3.2.9�ی�2-3�j �i�����@�ߘa1.6.28�ی�2-28�j �i�����@����26.3.13�ی�2-3�j �i�����@����9.2.26�ۏ�4-3�j �i�����@����1.1.21�ۏ�4-1�j ���ŋǒ��@�a ���ꍑ�Ŏ��������@�a ���Œ�����

����Ŗ@���̎{�s�ɔ��������ł̎戵���ɂ��� �W��̂��Ƃɂ��ẮA���L�̂Ƃ����߂�����A����ɂ��ꂽ���B �i��|�j ����Ŗ@�i���a63�N�@����108���j�A�����Ŗ@�y�я���Ŗ@�̈ꕔ����������@���i�����U�N�@����109���j�A�n���Ŗ@���̈ꕔ����������@���i�����U�N�@����111���j�A�n���Ŗ@���̈ꕔ����������@���̈ꕔ�̎{�s�ɔ����W���߂̐������Ɋւ��鐭�߁i�����X�N���ߑ�17���j�A�Љ�ۏ�̈�������̊m�ۓ���}��Ő��̔��{�I�ȉ��v���s�����߂̏���Ŗ@�̈ꕔ���������铙�̖@���i����24�N�@����68���j�A�Љ�ۏ�̈�������̊m�ۓ���}��Ő��̔��{�I�ȉ��v���s�����߂̒n���Ŗ@�y�ђn����t�Ŗ@�̈ꕔ����������@���i����24�N�@����69���j�A�����Ŗ@���̈ꕔ����������@���i����27�N�@����X���j�A�n���Ŗ@���̈ꕔ����������@���i����27�N�@����Q���j�A�����Ŗ@���̈ꕔ����������@���i����28�N�@����15���j�y�ђn���Ŗ@���̈ꕔ���������铙�̖@���i����28�N�@����13���j�̎{�s�ɔ����A�����ł̉ېŏ������z�̌v�Z�ɂ��������ŋy�ђn������ł̎戵���𖾂炩�ɂ�����̂ł���B �L

�i�p��̈Ӌ`�j 1 ���̒ʒB�ɂ����āA���Ɍf����p��̈Ӌ`�́A���ꂼ�ꎟ�ɒ�߂�Ƃ���ɂ��B �i1�j �߁@�����Ŗ@�{�s�߁i���a40�N���ߑ�96���j�������B �i2�j ���@�@����Ŗ@�i���a63�N�@����108���j�������B �i3�j ���@�߁@����Ŗ@�{�s�߁i���a63�N���ߑ�360���j�������B �i4�j �[�u�@�@�d�œ��ʑ[�u�@�i���a32�N�@����26���j�������B �i5�j�@����œ��@����ŋy�ђn������ł������B �i6�j�@�l���Ǝҁ@���@��Q���P����R��((��`))�ɋK�肷��l���Ǝ҂������B �i7�j�@�Ŕ��o�������@����œ��̊z�Ƃ���ɌW�����̑Ή��̊z�Ƃ��敪���Čo������������������B �i8�j�@�ō��o�������@����œ��̊z�Ƃ���ɌW�����̑Ή��̊z�Ƃ��敪���Ȃ��Ōo������������������B �i9�j�@�ېŊ��ԁ@���@��19���P��((�ېŊ���))�ɋK�肷��ېŊ��Ԃ������B �i10�j�@�ېŎd���ꓙ�@���@��Q���P����12��((��`))�ɋK�肷��ېŎd���ꖔ�͓�����Q���ɋK�肷��ېŒn�悩��̓�����11���ɋK�肷��ېʼnݕ��̈����������B �i11�j�@����ېŎd����@���@��T���P��((�[�ŋ`����))�ɋK�肷�����ېŎd����������B �i12�j�@�������œ��̊z�@�ېŊ��Ԓ��ɍs�������@��Q���P����X���ɋK�肷��ېŎ��Y�̏��n���ɂ��ۂ����ׂ�����ł̊z�y�ѓ��Y����ł̊z���ېŕW���Ƃ��ĉۂ����ׂ��n������ł̊z�ɑ���������z�������ɌW�����̑Ή��̊z�Ƌ敪����o��������ꍇ�ɂ����铖�Y�ۂ����ׂ�����ł̊z�y�ѓ��Y�ۂ����ׂ��n������ł̊z�ɑ���������z�������B �i13�j�@��������œ��̊z�@�ېŊ��Ԓ��ɍs�����ېŎd���ꓙ�ɌW����@��30���Q��((�d����ɌW�����Ŋz�̍T��))�ɋK�肷��ېŎd���ꓙ�̐Ŋz�y�ѓ��Y�ېŎd���ꓙ�̐Ŋz�ɌW��n������ł̊z�ɑ���������z�������ɌW�����̑Ή��̊z�Ƌ敪����o��������ꍇ�ɂ����铖�Y�ېŎd���ꓙ�̐Ŋz�y�ѓ��Y�ېŎd���ꓙ�̐Ŋz�ɌW��n������ł̊z�ɑ���������z�������B �i14�j�@�T���ΏۊO����Ŋz���@�ߑ�182���̂Q��T��((���Y�ɌW��T���ΏۊO����Ŋz���̕K�v�o��Z��))�́u�T�������邱�Ƃ��ł��Ȃ����z�y�ѓ��Y�T�������邱�Ƃ��ł��Ȃ����z�ɌW��n������ł̊z�ɑ���������z�̍��v�z�v�������B �i�Ŕ��o�������Ɛō��o�������̑I��K�p�j 2 �l���Ǝҁi���@��X���P���{��((���K�͎��Ǝ҂ɌW��[�ŋ`���̖Ə�))�̋K��ɂ�����ł�[�߂�`�����Ə��������̂������B�ȉ��R�̂Q�܂łɂ����ē����B�j���s������ɌW�����œ��̌o�������ɂ��A���Y�l���Ǝ҂̍s���S�Ă̎���ɂ��ĐŔ��o���������͐ō��o�������̂����ꂩ�̕����ɓ��ꂵ�Ă��Ȃ��ꍇ�ɂ́A���̍s���S�Ă̎���ɂ��Ă����ꂩ�̕�����K�p���ď����ł̉ېŏ������z���v�Z������̂Ƃ���B �i���j 1 �s���Y�����A���Ə����A�R�я������͎G�����i�ȉ��u���Ə������v�Ƃ����B�j���ׂ��Ɩ��̂���2�ȏ�̏������ׂ��Ɩ����s���ꍇ�ɂ́A���Y�����̎�ނ��قɂ���Ɩ����Ƃɏ�L�̎戵���ɂ�邱�Ƃ��ł�����̂Ƃ���B 2 ���n�����̊���ƂȂ鎑�Y�̏��n�ŏ���ł��ۂ������̂ɌW��o�������ɂ��ẮA���Y���Y�����̗p�ɋ����Ă������Ə��������ׂ��Ɩ��Ɠ���̕����ɂ����̂Ƃ���B 3 ����łƒn������ł͓���̕����ɂ����̂Ƃ���B �i�Œ莑�Y���y�ьo��̌o�������̑I��K�p�j 2��2 �l���Ǝ҂����グ���̎����ɌW�����ɂ��ĐŔ��o�������Ōo�������Ă���ꍇ�ɂ́A2((�Ŕ��o�������Ɛō��o�������̑I��K�p))�ɂ�����炸�A�Œ莑�Y�A�J�����Y�A�I�����Y�y�юR�сi�ȉ��u�Œ莑�Y���v�Ƃ����B�j�̎擾�ɌW�������͔̔���y�ш�ʊǗ���i�R�т̔��̔�y�я��n�ɗv������p���܂ށB�ȉ��u�o��v�Ƃ����B�j�̎x�o�ɌW�����̂����ꂩ����̎���ɂ��Đō��o��������K�p�ł���ق��A�Œ莑�Y���̂����I�����Y���͎R�т̎擾�ɌW�����ɂ��ẮA�p���K�p�������Ƃ��ČŒ莑�Y�y�ьJ�����Y�ƈقȂ������I��K�p�ł�����̂Ƃ���B �i���j 1 �X�̌Œ莑�Y�����͌X�̌o����ƂɈقȂ������K�p���Ȃ��B 2 ����łƒn������łɂ��ĈقȂ������K�p���Ȃ��B �i���グ�Ǝd����Ōo���������قȂ�ꍇ�̎戵���j 3�@�l���Ǝ҂������ɂ����čs�����グ���̎����ɌW�����ɂ��Đō��o�������Ōo�������Ă���ꍇ�ɂ́A�Œ莑�Y���̎擾�ɌW�������͌o��̎x�o�ɌW�����̑S�����͈ꕔ�ɂ��ĐŔ��o�������Ōo�������Ă���ꍇ�ł����Ă��A�Q((�Ŕ��o�������Ɛō��o�������̑I��K�p))�ɂ�����炸�A�ō��o��������K�p���ď����ł̉ېŏ������z���v�Z���邱�Ƃɗ��ӂ���B (��)�@���̎戵���́A���@��U���P��((��ې�))�̋K��ɂ�����ł��ۂ��Ȃ����ƂƂ���Ă��鎑�Y�̏��n���݂̂��s���l���Ǝ҂��A�Œ莑�Y���̎擾�ɌW�������͌o��̎x�o�ɌW�����̑S�����͈ꕔ�ɂ��ĐŔ��o�������Ōo�������Ă���ꍇ�ɂ��Ă����l�Ƃ���B �i�������œ����͉�������œ��ƈقȂ���z�Ōo���������ꍇ�̎戵���j 3��2�@�l���Ǝ҂��s������ɌW�����œ��̌o�������ɂ��ĐŔ��o�������ɂ���Ă���ꍇ�ɂ����āA���Ɍf����ꍇ�ɊY������Ƃ��́A���ꂼ�ꎟ�ɒ�߂�Ƃ���ɂ�菊���ł̉ېŏ������z���v�Z���邱�Ƃɗ��ӂ���B (1)�@�������œ��̊z���͉�������œ��̊z������z������̑Ή��̊z����敪���Čo�������Ă���ꍇ�@���̒����镔���̋��z�グ���̎����ɌW�����̑Ή��̊z���͌Œ莑�Y���̎擾�ɌW�����Ⴕ���͌o��̎x�o�ɌW�����̑Ή��̊z�Ɋ܂߂�B (2)�@�������œ��̊z���͉�������œ��̊z�ɖ����Ȃ����z������̑Ή��̊z����敪���Čo�������Ă���ꍇ�@���̖����Ȃ������̋��z�グ���̎����ɌW�����̑Ή��̊z���͌Œ莑�Y���̎擾�ɌW�����Ⴕ���͌o��̎x�o�ɌW�����̑Ή��̊z���珜���B �i�N���ꊇ�Ŕ��o�������j 4 �Ŕ��o�������ɂ��o�������́A�����Ƃ��Ď���i�������̌�t���܂ށB�j�̓s�x�s���̂ł��邪�A���@�ߑ�46���Q��((�ېŎd����ɌW�����Ŋz�̌v�Z))�̋K��̓K�p����ꍇ�������A���̌o�����������̔N12��31���ɂ����Ĉꊇ���čs�����Ƃ��ł�����̂Ƃ���B �i�ƐŎ��Ǝ҂̏���ł̏����j 5 ���@��X���P���{��((���K�͎��Ǝ҂ɌW��[�ŋ`���̖Ə�))�̋K��ɂ�����ł�[�߂�`�����Ə������l���Ǝ҂ɂ��ẮA���̍s������ɂ��ĐŔ��o�������Ōo�������Ă���ꍇ�ł����Ă��A�Q((�Ŕ��o�������Ɛō��o�������̑I��K�p))�ɂ�����炸�A�ō��o��������K�p���ď����ł̉ېŏ������z���v�Z���邱�Ƃɗ��ӂ���B �i����ېŎd����ɌW�����œ��̊z�j 5��2 ����ېŎd����̎���ɂ��ẮA������ɂ����ď���œ��̊z�ɑ���������K�̎����Ȃ��̂ł��邩��A�Ŕ��o��������K�p���邱�ƂƂȂ�l���Ǝ҂ł����Ă��A���Y����ېŎd����̎���̑Ή��̊z�Ƌ敪���ׂ�����œ��̊z�͂Ȃ����Ƃɗ��ӂ���B �������A�l���Ǝ҂����Y����ېŎd����̎���ɂ��ĉۂ����ׂ�����ł̊z�y�ѓ��Y����ł̊z���ېŕW���Ƃ��ĉۂ����ׂ��n������ł̊z�ɑ���������z�Y����̑Ή��̊z�Ƌ敪���āA�Ⴆ�A������y�щ��������Ƃ��Ă��ꂼ��v�シ��Ȃlj������p���Čo�������Ă���ꍇ�ɂ́A���Y��������͉��������Ƃ��Čo�����������z�͂��ꂼ�ꉼ�����œ��̊z���͉�������œ��̊z�ɊY��������̂Ƃ��āA�����ł̉ېŏ������z���v�Z���邱�Ƃɗ��ӂ���B �i���j ���̎戵���ɂ�����ꍇ�ɂ����Ă��A�Q((�Ŕ��o�������Ɛō��o�������̑I��K�p))�̓K�p�ɂ��ẮA�ō��o�������Ōo�����������Ƃɂ͂Ȃ�Ȃ����Ƃɗ��ӂ���B �i�������œ��y�щ�������œ��̐��Z�j 6 �Ŕ��o��������K�p���邱�ƂƂȂ�l���Ǝ҂́A�ېŊ��Ԃ̏I���̎��ɂ����鉼�����œ��̊z�̍��v�z���牼������œ��̊z�̍��v�z�i�T���ΏۊO����Ŋz���ɑ���������z�������B�ȉ��U�ɂ����ē����B�j���T���������z�Ɠ��Y�ېŊ��ԂɌW��[�t���ׂ�����œ��̊z�Ƃɍ��z���������ꍇ�́A���Y���z�ɂ��ẮA���Y�ېŊ��Ԃ��܂ޔN�̎��Ə������̋��z�̌v�Z��A���������z���͕K�v�o��ɎZ��������̂Ƃ���B �ېŊ��Ԃ̏I���̎��ɂ����鉼������œ��̊z�̍��v�z���牼�����œ��̊z�̍��v�z���T���������z�Ɠ��Y�ېŊ��ԂɌW��ҕt�������œ��̊z�Ƃɍ��z���������ꍇ�ɂ��Ă����l�Ƃ���B (��)�@���Ə��������ׂ��Ɩ��̂����Q�ȏ�̏������ׂ��Ɩ��ɂ��ĐŔ��o��������K�p���Ă���ꍇ�ɂ́A�Ŕ��o��������K�p���Ă���Ɩ��̂��ꂼ��ɂ��āA���̐Ŕ��o��������K�p���Ă���Ɩ��ɌW�������Ȃ����̂Ƃ��ď�L�̎戵����K�p������̂Ƃ���B �i����œ��̕K�v�o��Z���̎����j 7 �ō��o��������K�p���邱�ƂƂȂ�l���Ǝ҂��[�t���ׂ�����œ��̊z�́A�[�Ő\�����ɋL�ڂ��ꂽ�Ŋz�ɂ��Ă͓��Y�[�Ő\��������o���ꂽ���̑�����N�̎��Ə������̋��z�̌v�Z��A�K�v�o��ɎZ�����A�X�����͌���ɌW��Ŋz�ɂ��Ă͓��Y�X�����͌��肪���������̑�����N�̎��Ə������̋��z�̌v�Z��A�K�v�o��ɎZ������B�������A���Y�l���Ǝ҂��\�������������̓��Y�[�Ő\�����ɋL�ڂ��ׂ�����œ��̊z�𖢕����Ɍv�サ���Ƃ��̓��Y���z�ɂ��ẮA���Y�������Ɍv�サ���N�̎��Ə������̋��z�̌v�Z��A�K�v�o��ɎZ�����邱�ƂƂ��č����x���Ȃ��B �i����œ��̑��������z�Z���̎����j 8 �ō��o��������K�p���邱�ƂƂȂ�l���Ǝ҂��ҕt�������œ��̊z�́A�[�Ő\�����ɋL�ڂ��ꂽ�Ŋz�ɂ��Ă͓��Y�[�Ő\��������o���ꂽ���̑�����N�̎��Ə������̋��z�̌v�Z��A���������z�ɎZ�����A�X���ɌW��Ŋz�ɂ��Ă͓��Y�X���̂��������̑�����N�̎��Ə������̋��z�̌v�Z��A���������z�ɎZ������B�������A���Y�l���Ǝ҂��\�������������̓��Y�[�Ő\�����ɋL�ڂ��ׂ�����œ��̊z�𖢎������Ɍv�サ���Ƃ��̓��Y���z�ɂ��ẮA���Y���������Ɍv�サ���N�̎��Ə������̋��z�̌v�Z��A���������z�ɎZ�����邱�ƂƂ��č����x���Ȃ��B �i���z�̌������p���Y�̎擾���z���̔���j 9 �ߑ�138��((���z�̌������p���Y�̎擾���z�̕K�v�o��Z��))�A�ߑ�139��((�ꊇ���p���Y�̕K�v�o��Z��))���͗ߑ�139����2((�J�����Y�ƂȂ��p�̂������z�̂��̂̕K�v�o��Z��))�̋K���K�p����ꍇ�ɂ����āA�����̋K��ɂ�������z������Ă��邩�ǂ����́A�l���Ǝ҂������̋K��̓K�p�����錸�����p���Y�ɌW�����ɂ��ēK�p���邱�ƂƂȂ�Ŕ��o���������͐ō��o�������ɉ����A���̓K�p���邱�ƂƂȂ�����ɂ��Z�肵���擾���z���͎x�o������z�ɂ�蔻�肷�邱�Ƃɗ��ӂ���B �[�u�@�ɋK�肷����ʏ��p���ɂ����Ē�߂��Ă�����z��ɂ��Ă��A���l�Ƃ���B �i���Y�ɌW��T���ΏۊO����Ŋz���̏����j 10 �ߑ�182����2��5��((���Y�ɌW��T���ΏۊO����Ŋz���̕K�v�o��Z��))�ɋK�肷�鎑�Y�ɌW��T���ΏۊO����Ŋz���i�ȉ��u���Y�ɌW��T���ΏۊO����Ŋz���v�Ƃ����B�j�ɂ��ẮA�����̋K��̓K�p���A���͎Ȃ����Ƃ�I�����邱�Ƃ��ł��邪�A�����̋K��̓K�p����ꍇ�ɂ́A���Y�ɌW��T���ΏۊO����Ŋz�����������N�ɂ����āA���̑S�z�ɂ��ē����̋K���K�p���邱�ƂɂȂ邱�Ƃɗ��ӂ���B �i���j ���Ə��������ׂ��Ɩ��̂���2�ȏ�̏������ׂ��Ɩ��ɂ��ĐŔ��o��������K�p���Ă���ꍇ�ɂ́A���ꂼ��̋Ɩ��ɌW�������Ƃɏ�L�̎戵����K�p������̂Ƃ���B �i���Y�͈̔́j 11 �ߑ�182����2((���Y�ɌW��T���ΏۊO����Ŋz���̕K�v�o��Z��))�̎��Y�ɂ́A�Œ莑�Y�A�I�����Y�A�R�т̂ق��J�����Y���܂܂�邪�A�O����p�i���̌_��Ɋ�Â��p���I�ɖ̒��邽�߂Ɏx�o������p�̂������̔N12��31���ɂ����Ă܂����Ă��Ȃ��ɑΉ�������̂������B�j�͊܂܂�Ȃ����Ƃɗ��ӂ���B �i�K�i���������s���Ǝ҈ȊO�̎҂���s�����ېŎd����ɌW�����œ��̏����j 11��2 �����ɂ����čs�������@��Q���P����V���̂Q((��`))�ɋK�肷��K�i���������s���Ǝ҈ȊO�̎҂���s����������12���ɋK�肷��ېŎd����i����ېŎd������тɏ��@�ߑ�46���P����T���y�ё�U��((�ېŎd����ɌW�����Ŋz�̌v�Z))�Ɍf����ېŎd����������B�j�ɌW�����ɂ��ĐŔ��o�������Ōo�������Ă���ꍇ�ł����Ă��A���̎���̑Ή��̊z�Ƌ敪���Čo������������œ��̊z�ɑ���������z�Y�ېŎd����ɌW�����̑Ή��̊z�Ɋ܂߂ď����ł̉ېŏ������z���v�Z���邱�ƂɂȂ邱�Ƃɗ��ӂ���B �i���j ���̎戵���ɂ�����ꍇ�ɂ����Ă��A�Q((�Ŕ��o�������Ɛō��o�������̑I��K�p))�̓K�p�ɂ��ẮA�ō��o�������Ōo�����������Ƃɂ͂Ȃ�Ȃ����Ƃɗ��ӂ���B �i�T���ΏۊO����Ŋz���̑ΏۂƂȂ����Ŗ@�̋K��j 11��3 �Ŕ��o��������K�p���邱�ƂƂȂ�l���Ǝ҂������ɂ����čs���ېŎd���ꓙ�i���@��Q���P����V���̂Q((��`))�ɋK�肷��K�i���������s���Ǝ҈ȊO�̎҂���s����������12���ɋK�肷��ېŎd����i����ېŎd������тɏ��@�ߑ�46���P����T���y�ё�U��((�ېŎd����ɌW�����Ŋz�̌v�Z))�Ɍf����ېŎd����������B�j�������B�j�ɂ��A���@��30���Q��((�d����ɌW�����Ŋz�̍T��))�̂ق��A�Ⴆ�A���̋K��̓K�p����ꍇ�ɂ́A���Y�K��̓K�p�������ɌW�鉼������œ��̊z�́A�T���ΏۊO����Ŋz���ƂȂ邱�Ƃɗ��ӂ���B (1)�@���@��30���V���y�ё�10�������12���܂Łi�����V���y�ё�11���ɂ����ẮA���������������B�j (2)�@���@��36���T��((�[�ŋ`���̖Ə����Ȃ����ƂƂȂ����ꍇ���̒I�����Y�ɌW�����Ŋz�̒���)) �i���n�����̊���ƂȂ鎑�Y�̏��n������ꍇ�̏����j 12 ���n�����̊���ƂȂ鎑�Y�̏��n�ŏ���ł��ۂ������̂�����ꍇ�ɂ́A���Y���Y�̏��n�Y���Y�����̗p�ɋ����Ă������Ə��������ׂ��Ɩ��ɌW�����Ɋ܂߂āA6�i�i�������œ��y�щ�������œ��̐��Z�j�j�̎戵����K�p������̂Ƃ���B �i�R�я����̊T�Z�o��T�����̎戵���j 13 �[�u�@��30���i�i�R�я����̊T�Z�o��T���j�j�y�ё�30����2�i�i�R�я����ɌW��X�ьv����ʍT���j�j�̋K���K�p����ꍇ�ɂ����邱���̋K��ɋK�肷��u�������z�v�y�сu���̔�A�^����̑��̍����ȗ߂Œ�߂��p�v�́A�l���Ǝ҂��K�p���Ă���Ŕ��o���������͐ō��o�������ɉ����A���̓K�p���Ă�������ɂ��Z�肷��B �[�u�@��31����4�i�i�������n�����̊T�Z�擾��T���j�j�̋K���K�p����ꍇ�ɂ����铯���ɋK�肷��u�������z�v�ɂ��Ă����l�Ƃ���B ���� �i�o�ߓI�戵��(1)…�����ʒB�̓K�p�����j �ʂɒ�߂���̂������A���̖@�߉��ߒʒB�ɂ�������̎戵���́A�ߘa�T�N10���P���Ȍ�ɍ����ɂ����Čl���Ǝ҂��s�����Y�̏��n���i���@��Q���P����W��((��`))�ɋK�肷�鎑�Y�̏��n���������B�ȉ������B�j�A�����ɂ����Čl���Ǝ҂��s���ېŎd����i������12���ɋK�肷��ېŎd����������B�ȉ������B�j�y�ѕېŒn��i������Q���ɋK�肷��ېŒn��������B�ȉ������B�j������������ېʼnݕ��i������11���ɋK�肷��ېʼnݕ��������B�ȉ������B�j�ɌW�����łɂ��ēK�p���A�����O�ɍ����ɂ����Čl���Ǝ҂��s�������Y�̏��n���A�����ɂ����Čl���Ǝ҂��s�����ېŎd����y�ѕېŒn�悩�����������ېʼnݕ��ɌW�����łɂ��ẮA�Ȃ��]�O�̗�ɂ��B �i�o�ߓI�戵��(2)…�K�i���������s���Ǝ҈ȊO�̎҂���s�����ېŎd����ɌW��Ŋz�T���Ɋւ���o�ߑ[�u�j �l���Ǝ҂������ɂ����čs�����ېŎd���ꓙ�ɂ��A�����Ŗ@���̈ꕔ����������@���i����28�N�@����15���B�ȉ��u����28�N�����@�v�Ƃ����B�j������52���P�� ((�K�i���������s���Ǝ҈ȊO�̎҂���s�����ېŎd����ɌW��Ŋz�T���Ɋւ���o�ߑ[�u))�i����Ŗ@�{�s�ߓ��̈ꕔ���������鐭�߁i����30�N���ߑ�135���B�ȉ��u����30�N�����߁v�Ƃ����B�j������22���Q�����͑�R��((�K�i���������s���Ǝ҈ȊO�̎҂���s�����ېŎd����ɌW�����Ŋz�̌v�Z�Ɋւ���o�ߑ[�u))�̋K��ɂ��ǂݑւ��ēK�p����ꍇ���܂ށB�ȉ������B�j�̋K��̓K�p����ꍇ�ɂ́A���̖@�߉��ߒʒB�ɂ��������11�̂Q((�K�i���������s���Ǝ҈ȊO�̎҂���s�����ېŎd����ɌW�����œ��̏���))�̎戵���́A�K�p���Ȃ��B���̏ꍇ�ɂ����āA���Y�ېŎd���ꓙ�ɌW�����ɂ��ĐŔ��o��������K�p����Ƃ��́A�����Ŗ@�{�s�ߓ��̈ꕔ���������鐭�߁i����30�N���ߑ�131���j������11���R��((���Y�ɌW��T���ΏۊO����Ŋz���̕K�v�o��Z���Ɋւ���o�ߑ[�u))�̋K��ɂ��Ǒւ���̗ߑ�182���̂Q��T��((���Y�ɌW��T���ΏۊO����Ŋz���̕K�v�o��Z��))�ɋK�肷�铖�Y�ېŎd���ꓙ�̐Ŋz�y�ѓ��Y�ېŎd���ꓙ�̐Ŋz�ɌW��n������ł̊z�ɑ���������z�̍��v�z�����̖@�߉��ߒʒB�ɂ�������̂P(13)((�p��̈Ӌ`))�ɋK�肷�鉼������œ��̊z�Ƃ���B ����28�N�����@������53���P�� ((�K�i���������s���Ǝ҈ȊO�̎҂���s�����ېŎd����ɌW��Ŋz�T���Ɋւ���o�ߑ[�u))�i����30�N�����ߕ�����23���Q�����͑�R��((�K�i���������s���Ǝ҈ȊO�̎҂���s�����ېŎd����ɌW�����Ŋz�̌v�Z�Ɋւ���o�ߑ[�u))�̋K��ɂ��ǂݑւ��ēK�p����ꍇ���܂ށB�j�̋K��̓K�p����ꍇ�ɂ��Ă����l�Ƃ���B |

�@�l�ł̎戵�i����Łj

| ����Ŗ@���̎{�s�ɔ����@�l�ł̎戵���ɂ��� ���@�ߘa�R�N�Q���X���t�ۖ@�Q�|�U�u�w����Ŗ@���̎{�s�ɔ����@�l�ł̎戵���ɂ��āx�̈ꕔ�����ɂ��āv�i�@�߉��ߒʒB�j�i�ȉ��u�����ʒB�v�Ƃ����܂��B�j�̔����ɂ��A�{�ʒB�́A�ߘa�R�N�Q���X���������ĉ�������Ă��܂��B �������A�����ʒB�ɂ�������̎戵���́A�����Ƃ��āA�ߘa�T�N10���P���Ȍ�ɍ����ɂ����Ė@�l���s�����Y�̏��n���i����Ŗ@��Q���P����W���s��`�t�ɋK�肷�鎑�Y�̏��n���������܂��B�ȉ������ł��B�j�A�����ɂ����Ė@�l���s���ېŎd����i������12���ɋK�肷��ېŎd����������܂��B�ȉ������ł��B�j�y�ѕېŒn��i������Q���ɋK�肷��ېŒn��������܂��B�ȉ������ł��B�j������������ېʼnݕ��i������11���ɋK�肷��ېʼnݕ��������܂��B�ȉ������ł��B�j�ɌW�����łɂ��ēK�p���A�����O�ɍ����ɂ����Ė@�l���s�������Y�̏��n���A�����ɂ����Ė@�l���s�����ېŎd����y�ѕېŒn�悩�����������ېʼnݕ��ɌW�����łɂ��ẮA�����ʒB�ɂ������O�̖{�ʒB�̎戵���̗�ɂ��܂��B �����ʒB�ɂ������O�̖{�ʒB�i�S���j������ ����Ŗ@���̎{�s�ɔ����@�l�ł̎戵���ɂ��� �������N3��1�����@2-1

����6�N3��16���ۖ@2-1�i��K�j�ɂ����� ����9�N2��26���ۖ@2-1�i��K�j�ɂ����� ����10�N6��23���ۖ@2-7�i��K�j�ɂ����� ����16�N6��23���ۖ@2-10�i�@�߉��ߒʒB�j�ɂ����� ����19�N3��13���ۖ@2-3�A�ېR5-11�i�@�߉��ߒʒB�j�ɂ����� ����22�N11��30���ۖ@2-7�A�ېR5-33�i�@�߉��ߒʒB�j�ɂ����� ����25�N6��27���ۖ@2-4�A�ېR6-16�i�@�߉��ߒʒB�j�ɂ����� ����26�N3��13���ۖ@2-1�i�@�߉��ߒʒB�j�ɂ����� ����26�N6��27���ۖ@2-6�A�ېR6-11�i�@�߉��ߒʒB�j�ɂ����� ����27�N6��30���ۖ@2-8�A�ېR6-3�i�@�߉��ߒʒB�j�ɂ����� ����28�N6��28���ۖ@2-11�A�ېR6-9�i�@�߉��ߒʒB�j�ɂ����� ����29�N6��30���ۖ@2-17�A�ېR6-6�i�@�߉��ߒʒB�j�ɂ����� �ߘa���N6��28���ۖ@2-10�A�ېR6-9�A����9-117�i�@�߉��ߒʒB�j�ɂ����� �ߘa3�N2��9���t�ۖ@2-6�i�@�߉��ߒʒB�j�ɂ����� �@�W��̂��Ƃɂ��ẮA���L�̂Ƃ����߂�����A����ɂ��ꂽ���B �i��|�j �@����Ŗ@�i���a63�N�@����108���j�A�����Ŗ@�y�я���Ŗ@�̈ꕔ����������@���i����6�N�@����109���j�A�n���Ŗ@���̈ꕔ����������@���i����6�N�@����111���j�A�n���Ŗ@���̈ꕔ����������@���̈ꕔ�̎{�s�ɔ����W���߂̐������Ɋւ��鐭�߁i����9�N���ߑ�17���j�A�Љ�ۏ�̈�������̊m�ۓ���}��Ő��̔��{�I�ȉ��v���s�����߂̏���Ŗ@�̈ꕔ���������铙�̖@���i����24�N�@����68���j�A�Љ�ۏ�̈�������̊m�ۓ���}��Ő��̔��{�I�ȉ��v���s�����߂̒n���Ŗ@�y�ђn����t�Ŗ@�̈ꕔ����������@���i����24�N�@����69���j�A�����Ŗ@���̈ꕔ����������@���i����27�N�@����9���j�A�n���Ŗ@���̈ꕔ����������@���i����27�N�@����2���j�A�����Ŗ@���̈ꕔ����������@���i����28�N�@����15���j�y�ђn���Ŗ@���̈ꕔ���������铙�̖@���i����28�N�@����13���j�̎{�s�ɔ����A�@�l�ł̉ېŏ������z�̌v�Z�ɂ��������ŋy�ђn������ł̎戵���𖾂炩�ɂ�����̂ł���B�i��9�N�ۖ@2-1�A�ߌ��N�ۖ@2-10�ɂ������j �L

�i�p��̈Ӌ`�j 1�@���̒ʒB�ɂ����āA���Ɍf����p��̈Ӌ`�́A���ꂼ�ꎟ�ɒ�߂�Ƃ���ɂ��B�i����9�N�ۖ@2-1�A�ߌ��N�ۖ@2-10�A��3�N�ۖ@2-6�ɂ������j �i1�j�@�@�@�l�Ŗ@�i���a40�N�@����34���j�������B �i2�j�߁@�@�l�Ŗ@�{�s�߁i���a40�N���ߑ�97���j�������B �i3�j���@�@����Ŗ@�i���a63�N�@����108���j�������B �i4�j���@�߁@����Ŗ@�{�s�߁i���a63�N���ߑ�360���j�������B �i5�j�[�u�@�@�d�œ��ʑ[�u�@�i���a32�N�@����26���j�������B �i6�j����œ��@����ŋy�ђn������ł������B �i7�j�Ŕ��o�������@����œ��̊z�Ƃ���ɌW�����̑Ή��̊z�Ƃ��敪���Čo������������������B �i8�j�ō��o�������@����œ��̊z�Ƃ���ɌW�����̑Ή��̊z�Ƃ��敪���Ȃ��Ōo������������������B �i9�j�ېŊ��ԁ@���@��19���P���s�ېŊ��ԁt�ɋK�肷��ېŊ��Ԃ������B �i10�j�ېŎd���ꓙ�@���@��Q���P����12���s��`�t�ɋK�肷��ېŎd���ꖔ�͓�����Q���ɋK�肷��ېŒn�悩��̓�����11���ɋK�肷��ېʼnݕ��̈����������B �i11�j����ېŎd����@���@��T���P���s�[�ŋ`���ҁt�ɋK�肷�����ېŎd����������B �i12�j�������œ��̊z�@�ېŊ��Ԓ��ɍs�������@��Q���P����X���ɋK�肷��ېŎ��Y�̏��n���ɂ��ۂ����ׂ�����ł̊z�y�ѓ��Y����ł̊z���ېŕW���Ƃ��ĉۂ����ׂ��n������ł̊z�ɑ���������z�������ɌW�����̑Ή��̊z�Ƌ敪����o��������ꍇ�ɂ����铖�Y�ۂ����ׂ�����ł̊z�y�ѓ��Y�ۂ����ׂ��n������ł̊z�ɑ���������z�������B �i13�j��������œ��̊z�@�ېŊ��Ԓ��ɍs�����ېŎd���ꓙ�ɌW����@��30���Q���s�d����ɌW�����Ŋz�̍T���t�ɋK�肷��ېŎd���ꓙ�̐Ŋz�y�ѓ��Y�ېŎd���ꓙ�̐Ŋz�ɌW��n������ł̊z�ɑ���������z�i�ȉ�(15)�܂łɂ����āu�ېŎd���ꓙ�ɌW�����Ŋz���v�Ƃ����B�j�������ɌW�����̑Ή��̊z�Ƌ敪����o��������ꍇ�ɂ����铖�Y�ېŎd���ꓙ�ɌW�����Ŋz���������B �i14�j�T���ΏۊO����Ŋz���@�ߑ�139���̂S��T���s���Y�ɌW��T���ΏۊO����Ŋz���̑����Z���t�́u�T�������邱�Ƃ��ł��Ȃ����z�y�ѓ��Y�T�������邱�Ƃ��ł��Ȃ����z�ɌW��n������ł̊z�ɑ���������z�̍��v�z�v�������B �i15�j�T���Ώۏ���Ŋz���@���@��30���1���̋K��̓K�p����ꍇ�ɂ�����ېŎd���ꓙ�ɌW�����Ŋz���̂����T���ΏۊO����Ŋz���ȊO�̋��z�������B �i�Ŕ��o�������Ɛō��o�������̑I��K�p�j 2�@�@�l�i���@��X���P���{���s���K�͎��Ǝ҂ɌW��[�ŋ`���̖Ə��t�̋K��ɂ�����ł�[�߂�`�����Ə��������̂������B�ȉ��R�̂Q�܂łɂ����ē����B�j���s������ɌW�����œ��̌o�������ɂ��A���Y�@�l�̍s���S�Ă̎���ɂ��ĐŔ��o���������͐ō��o�������̂����ꂩ�̕����ɓ��ꂵ�Ă��Ȃ��ꍇ�ɂ́A���̍s���S�Ă̎���ɂ��Ă����ꂩ�̕�����K�p���Ė@�l�ł̉ېŏ������z���v�Z������̂Ƃ���B�������A�@�l�����グ���̎��v�ɌW�����ɂ��Ŕ��o�������Ōo�������Ă���ꍇ�ɂ����āA�Œ莑�Y�A�J�����Y�y�ђI�����Y�i�ȉ��u�Œ莑�Y���v�Ƃ����B�j�̎擾�ɌW�������͔̔���y�ш�ʊǗ���i�ȉ��u�o��v�Ƃ����B�j�̎x�o�ɌW�����̂����ꂩ�̎���ɂ��Đō��o�������Ōo���������Ƃ��́A���Y����ɂ��Ă͐ō��o���������A���Y����ȊO�̎���ɂ����Ă͐Ŕ��o��������K�p���Ė@�l�ł̉ېŏ������z���v�Z����B�i���X�N�ۖ@�Q�|�P�A�ߌ��N�ۖ@�Q�|10�A�߂R�N�ۖ@�Q�|�U�ɂ������j (��)�@���������̓K�p�ɓ������ẮA�Œ莑�Y���̂����I�����Y�̎擾�ɌW�����ɂ��āA�Œ莑�Y�y�ьJ�����Y�ƈقȂ������K�p�����ꍇ�ɂ́A�p�����ēK�p�����ꍇ�Ɍ��肻�̓K�p���������ɂ��ق��A���ɒ�߂�Ƃ���ɂ��B �i1�j �X�̌Œ莑�Y�����͌X�̌o����ƂɈقȂ������K�p���Ȃ��B �i2�j ����łƒn������łɂ��ĈقȂ������K�p���Ȃ��B �i���グ�Ǝd����Ōo���������قȂ�ꍇ�̎戵���j 3�@�@�l�������ɂ����čs�����グ���̎��v�ɌW�����ɂ��Đō��o�������Ōo�������Ă���ꍇ�ɂ́A�Œ莑�Y���̎擾�ɌW�������͌o��̎x�o�ɌW�����̑S�����͈ꕔ�ɂ��ĐŔ��o�������Ōo�������Ă���ꍇ�ł����Ă��A�Q�s�Ŕ��o�������Ɛō��o�������̑I��K�p�t�ɂ�����炸�A�ō��o��������K�p���Ė@�l�ł̉ېŏ������z���v�Z���邱�Ƃɗ��ӂ���B�i�߂R�N�ۖ@�Q�|�U�ɂ��lj��j (��)�@���̎戵���́A���@��U���P���s��ېŁt�̋K��ɂ�����ł��ۂ��Ȃ����ƂƂ���Ă��鎑�Y�̏��n���݂̂��s���@�l���A�Œ莑�Y���̎擾�ɌW�������͌o��̎x�o�ɌW�����̑S�����͈ꕔ�ɂ��ĐŔ��o�������Ōo�������Ă���ꍇ�ɂ��Ă����l�Ƃ���B �i�������œ����͉�������œ��ƈقȂ���z�Ōo���������ꍇ�̎戵���j 3��2�@�@�l���s������ɌW�����œ��̌o�������ɂ��ĐŔ��o�������ɂ���Ă���ꍇ�ɂ����āA���Ɍf����ꍇ�ɊY������Ƃ��́A���ꂼ�ꎟ�ɒ�߂�Ƃ���ɂ��@�l�ł̉ېŏ������z���v�Z���邱�Ƃɗ��ӂ���B�i�߂R�N�ۖ@�Q�|�U�ɂ��lj��j �i1�j �������œ��̊z���͉�������œ��̊z������z������̑Ή��̊z����敪���Čo�������Ă���ꍇ�@���̒����镔���̋��z�グ���̎��v�ɌW�����̑Ή��̊z���͌Œ莑�Y���̎擾�ɌW�����Ⴕ���͌o��̎x�o�ɌW�����̑Ή��̊z�Ɋ܂߂�B (��)�@�������p���Y�̎擾�ɌW�����ɂ����ĉ�������œ��̊z���Ď���̑Ή��̊z����敪���Čo�����������Ƃɂ�肻�̎擾���z�Ɋ܂܂�邱�ƂƂȂ���z�ɂ������o�������Ă���ꍇ�ɂ́A���̑����o�����������z�͖@��31���P���s�������p���Y�̏��p��̌v�Z�y�т��̏��p�̕��@�t�ɋK�肷��u���p��Ƃ��đ����o�����������z�v�Ɋ܂܂����̂Ƃ���B �i2�j �������œ��̊z���͉�������œ��̊z�ɖ����Ȃ����z������̑Ή��̊z����敪���Čo�������Ă���ꍇ�@���̖����Ȃ������̋��z�グ���̎��v�ɌW�����̑Ή��̊z���͌Œ莑�Y���̎擾�ɌW�����Ⴕ���͌o��̎x�o�ɌW�����̑Ή��̊z���珜���B �i�����ꊇ�Ŕ��o�������j 4�@�Ŕ��o�������ɂ��o�������́A�����Ƃ��Ď���i�������̌�t���܂ށB�j�̓s�x�s���̂ł��邪�A���@�ߑ�46���2���s�ېŎd����ɌW�����Ŋz�̌v�Z�t�̋K��̓K�p����ꍇ�������A���̌o�����������ƔN�x�I���̎��ɂ����Ĉꊇ���čs�����Ƃ��ł�����̂Ƃ���B�i��3�N�ۖ@2-6�ɂ������j �i�ƐŎ��Ǝ҂̏���œ��̏����j 5�@���@��X���P���{���s���K�͎��Ǝ҂ɌW��[�ŋ`���̖Ə��t�̋K��ɂ�����ł�[�߂�`�����Ə������@�l�ɂ��ẮA���̍s������ɂ��ĐŔ��o�������Ōo�������Ă���ꍇ�ł����Ă��A�Q�s�Ŕ��o�������Ɛō��o�������̑I��K�p�t�ɂ�����炸�A�ō��o��������K�p���Ė@�l�ł̉ېŏ������z���v�Z���邱�Ƃɗ��ӂ���B�i���X�N�ۖ@�Q�|�P�A�߂R�N�ۖ@�Q�|�U�ɂ������j �i����ېŎd����ɌW�����œ��̊z�j 5��2�@����ېŎd����̎���ɂ��ẮA������ɂ����ď���œ��̊z�ɑ���������K�̎����Ȃ��̂ł��邩��A�Ŕ��o��������K�p���邱�ƂƂȂ�@�l�ł����Ă��A���Y����ېŎd����̎���̑Ή��̊z�Ƌ敪���ׂ�����œ��̊z�͂Ȃ����Ƃɗ��ӂ���B �@�������A�@�l�����Y����ېŎd����̎���ɂ��ۂ����ׂ�����ł̊z�y�ѓ��Y����ł̊z���ېŕW���Ƃ��ĉۂ����ׂ��n������ł̊z�ɑ���������z�Y����̑Ή��̊z�Ƌ敪���āA�Ⴆ�A������y�щ��������Ƃ��Ă��ꂼ��v�シ��Ȃlj������p���Čo�������Ă���ꍇ�ɂ́A���Y��������͉��������Ƃ��Čo�����������z�͂��ꂼ�ꉼ�����œ��̊z���͉�������œ��̊z�ɊY��������̂Ƃ��āA�@�l�ł̉ېŏ������z���v�Z���邱�Ƃɗ��ӂ���B�i��27�N�ۖ@�Q�|�W�ɂ��lj��A�߂R�N�ۖ@�Q�|�U�ɂ������j (��)�@���̎戵���ɂ�����ꍇ�ɂ����Ă��A�Q�s�Ŕ��o�������Ɛō��o�������̑I��K�p�t�̓K�p�ɂ��ẮA�ō��o�������Ōo�����������Ƃɂ͂Ȃ�Ȃ����Ƃɗ��ӂ���B |

| �i��������œ��y�щ������œ��̐��Z�j 6�@�Ŕ��o��������K�p���邱�ƂƂȂ�@�l�́A�ېŊ��Ԃ̏I���̎��ɂ����鉼�����œ��̊z�̍��v�z���牼������œ��̊z�̍��v�z�i�T���ΏۊO����Ŋz���ɑ���������z�������B�ȉ��U�ɂ����ē����B�j���T���������z�Ɠ��Y�ېŊ��ԂɌW��[�t���ׂ�����œ��̊z�Ƃɍ��z���������ꍇ�́A���Y���z�ɂ��ẮA���Y�ېŊ��Ԃ��܂ގ��ƔN�x�ɂ����ĉv���̊z���͑����̊z�ɎZ��������̂Ƃ���B �@�ېŊ��Ԃ̏I���̎��ɂ����鉼������œ��̊z�̍��v�z���牼�����œ��̊z�̍��v�z���T���������z�Ɠ��Y�ېŊ��ԂɌW��ҕt�������œ��̊z�Ƃɍ��z���������ꍇ�ɂ��Ă����l�Ƃ���B�i���X�N�ۖ@�Q�|�P�A��27�N�ۖ@�Q�|�W�A�߂R�N�ۖ@�Q�|�U�ɂ������j �i����œ��̑����Z���̎����j 7�@�ō��o��������K�p���邱�ƂƂȂ�@�l���[�t���ׂ�����œ��̊z�́A�[�Ő\�����ɋL�ڂ��ꂽ�Ŋz�ɂ��Ă͓��Y�[�Ő\��������o���ꂽ���̑����鎖�ƔN�x�̑����̊z�ɎZ�����A�X�����͌���ɌW��Ŋz�ɂ��Ă͓��Y�X�����͌��肪���������̑����鎖�ƔN�x�̑����̊z�ɎZ������B�������A���Y�@�l���\�������������̓��Y�[�Ő\�����ɋL�ڂ��ׂ�����œ��̊z���o���ɂ�薢�����Ɍv�サ���Ƃ��̓��Y���z�ɂ��ẮA���Y�����o�����������ƔN�x�̑����̊z�ɎZ������B�i��9�N�ۖ@2-1�A��3�N�ۖ@2-6�ɂ������j �i����œ��̉v���Z���̎����j 8�@�ō��o��������K�p���邱�ƂƂȂ�@�l���ҕt�������œ��̊z�́A�[�Ő\�����ɋL�ڂ��ꂽ�Ŋz�ɂ��Ă͓��Y�[�Ő\��������o���ꂽ���̑����鎖�ƔN�x�̉v���̊z�ɎZ�����A�X���ɌW��Ŋz�ɂ��Ă͓��Y�X�������������̑����鎖�ƔN�x�̉v���̊z�ɎZ������B�������A���Y�@�l�����Y�ҕt�������œ��̊z�����v�̊z�Ƃ��Ė��������Ɍv�サ���Ƃ��̓��Y���z�ɂ��ẮA���Y���v�Ɍv�サ�����ƔN�x�̉v���̊z�ɎZ������B�i��9�N�ۖ@2-1�A��3�N�ۖ@2-6�ɂ������j �i���z�̌������p���Y�̎擾���z���̔���j 9�@�ߑ�133���s���z�̌������p���Y�̎擾���z�̑����Z���t�A�ߑ�133����2�s�ꊇ���p���Y�̑����Z���t���͗ߑ�134���s�J�����Y�ƂȂ��p�̂������z�̂��̂̑����Z���t�̋K���K�p����ꍇ�ɂ����āA�����̋K��ɂ�������z������Ă��邩�ǂ����́A�@�l�������̋K��̓K�p�����錸�����p���Y�ɌW�����ɂ��K�p���邱�ƂƂȂ�Ŕ��o���������͐ō��o�������ɉ����A���̓K�p���邱�ƂƂȂ�����ɂ��Z�肵�����z�ɂ�蔻�肷�邱�Ƃɗ��ӂ���B �@�[�u�@�ɋK�肷����ʏ��p���ɂ����Ē�߂��Ă�����z����͑[�u�@��61����4��4����2���s���۔�̑����s�Z���t�ɋK�肷����z��ɂ��Ă��A���l�Ƃ���B�i��10�N�ۖ@2-7�A��19�N�ۖ@2-3�A��26�N�ۖ@2-6�A��3�N�ۖ@2-6�ɂ������j �i���Y�̕]�����v���ɌW�鎞���j 10�@���Y���͎����]�����Y�ɂ��āA���Ɍf����K���K�p����ꍇ�ɂ����邻�ꂼ�ꎟ�ɒ�߂鉿�z�́A���Y���Y���͓��Y�����]�����Y�ɂ��@�l���K�p���邱�ƂƂȂ�Ŕ��o���������͐ō��o�������ɉ����A���̓K�p���邱�ƂƂȂ�����ɂ�鉿�z���������̂Ƃ���B�i��16�N�ۖ@2-10�A��19�N�ۖ@2-3�A��22�N�ۖ@2-7�A��29�N�ۖ@2-17�A��3�N�ۖ@2-6�ɂ������j (1�j�@�@��25���3���s���Y�̕]���v�t�@�ߑ�24����2��5����1���s�Đ��v��F�̌���ɏ����鎖�����t�ɋK�肷��u���Y�Đ��v��F�̌��肪���������̉��z�v (2�j�@�@��33���2���s���Y�̕]�����t�@�����ɋK�肷��u�]���������������̑����鎖�ƔN�x�I���̎��ɂ����铖�Y���Y�̉��z�v (3�j�@�@��33���4���@�ߑ�68����2��4����1���s�Đ��v��F�̌���ɏ����鎖�����t�ɋK�肷��u���Y�Đ��v��F�̌��肪���������̉��z�v (4�j�@�@��61����11��1�����͑�61����12��1���s�A���[�ł̊J�n���ɔ������Y�̎����]�����v�t�@�@��61����11��1���ɋK�肷��u�����]�����Y�v�ɌW��u���̎��̉��z�v (5�j�@�@��62����9��1���s��K�i�����������ɌW�銔���������S�q�@�l���̗L���鎑�Y�̎����]�����v�t�@�����ɋK�肷��u�����]�����Y�v�ɌW��u��K�i�����������̒��O�̎��̉��z�v���́u���̎��̉��z�v (���j�@�ߑ�122����12��1����5�����͗ߑ�123����11��1����5���s�����]�����Y���珜����鎑�Y�͈̔́t�ɋK�肷��u���Y�̉��z�v�ɂ��Ă��A���l�Ƃ���B �i���ɌW�鎞���j 11�@�@��37���7���y�ё�8���s���̑����s�Z���t�̋K���K�p����ꍇ�ɂ�����u���Y�̂��̑��^�̎��ɂ����鉿�z�v���́u���Y�̂��̏��n�̎��ɂ����鉿�z�v�́A���Y���Y�ɂ��@�l���K�p���邱�ƂƂȂ�Ŕ��o���������͐ō��o�������ɉ����A���̓K�p���邱�ƂƂȂ�����ɂ�鉿�z�������A�u�o�ϓI�ȗ��v�̂��̋��^�̎��ɂ����鉿�z�v�́A���グ���̎��v�ɌW�����ɂ��@�l���K�p���邱�ƂƂȂ�����ɉ����A���̓K�p���邱�ƂƂȂ�����ɂ�鉿�z���������̂Ƃ���B�i��16�N�ۖ@2-10�A��3�N�ۖ@2-6�ɂ������j �i���۔�ɌW�����œ��̊z�j 12�@�@�l���x�o�����[�u�@��61��4���4���s���۔�̑����s�Z���t�ɋK�肷����۔�ɌW�����œ��̊z�́A�����ɋK�肷����۔�i�ȉ��u���۔�v�Ƃ����B�j�̊z�Ɋ܂܂�邱�Ƃɗ��ӂ���B �@�������A�@�l������œ��̌o�������ɂ��ĐŔ��o��������K�p���Ă���ꍇ�ɂ́A���Y���۔�ɌW�����œ��̊z�̂����T���Ώۏ���Ŋz���ɑ���������z�͌��۔�̊z�Ɋ܂߂Ȃ����̂Ƃ���B(��26�N�ۖ@2-6�A��28�N�ۖ@2-11�ɂ�����) �i���j 1�@�ō��o��������K�p���Ă���ꍇ�ɂ́A���۔�ɌW�����œ��̊z�́A���̑S�z�����۔�̊z�Ɋ܂܂�邱�ƂɂȂ�B 2�@�Ŕ��o��������K�p���Ă���ꍇ�ɂ�������۔�ɌW�����œ��̊z�̂����T���ΏۊO����Ŋz���ɑ���������z�́A���۔�̊z�Ɋ܂܂�邱�ƂɂȂ�B 3�@2�ɂ����۔�̊z�Ɋ܂܂�邱�ƂƂȂ���z�̂����A�[�u�@��61����4��4���ɋK�肷����H��ɌW����z�ɂ��ẮA�����̈��H��̊z�Ɋ܂܂��B 4�@�T���ΏۊO����Ŋz���̂�������ېŎd����(���̎x���Ή��̊z�����۔�̊z�ɊY��������̂Ɍ���B)�ɌW����z�́A�{���́u���۔�ɌW�����œ��̊z�v�Ɋ܂܂�Ȃ����Ƃɗ��ӂ���B �i���Y�ɌW��T���ΏۊO����Ŋz���̏����j 13�@�ߑ�139����4��5���s���Y�ɌW��T���ΏۊO����Ŋz���̑����Z���t�ɋK�肷�鎑�Y�ɌW��T���ΏۊO����Ŋz���̍��v�z�i�ȉ��u���Y�ɌW��T���ΏۊO����Ŋz���v�Ƃ����B�j�ɂ��ẮA�����̋K��̓K�p���A���͎Ȃ����Ƃ�I�����邱�Ƃ��ł��邪�A�����̋K��̓K�p����ꍇ�ɂ́A���Y�ɌW��T���ΏۊO����Ŋz���̑S�z�ɂ��ē����̋K���K�p���邱�ƂɂȂ邱�Ƃɗ��ӂ���B���������āA�@�l�����Y�ɌW��T���ΏۊO����Ŋz���̈ꕔ�ɂ��đ����o�������Ȃ������ꍇ�ɂ́A���̑����o�������Ȃ��������Y�ɌW��T���ΏۊO����Ŋz���ɂ��ẮA���Y���ƔN�x��̎��ƔN�x�ɂ����ē����4���̋K���K�p����̂ł��邩�痯�ӂ���B �i��6�N�ۖ@2-1�A��9�N�ۖ@2-1�A��16�N�ۖ@2-10�A��3�N�ۖ@2-6�ɂ������j �i���j 1�@���̎戵���̌�i�̓K�p����ꍇ�ɂ����āA�@�l�����Y�ɌW��T���ΏۊO����Ŋz���̈ꕔ�ɂ��Ď��Y�̎擾���z�ɎZ�������Ƃ��́A���̎��Y�̎擾���z�ɎZ���������Y�ɌW��T���ΏۊO����Ŋz���́A���Y���Y�̎擾���z���珜���Ė@�l�ł̉ېŏ������z���v�Z���邱�Ƃɗ��ӂ���B 2�@�{����i�̎戵���́A���Y���ƔN�x���A�����ƔN�x�ɊY������ꍇ�ɂ����铖�Y�A�����ƔN�x��̎��ƔN�x�ɂ��K�p����B �i���Y�͈̔́j 14�@�ߑ�139����4�s���Y�ɌW��T���ΏۊO����Ŋz���̑����Z���t�̎��Y�ɂ́A�I�����Y�A�Œ莑�Y�̂ق��J�����Y���܂܂�邪�A�O����p�i���̌_��Ɋ�Â��p���I�ɖ̒��邽�߂Ɏx�o������p�̂������Y���ƔN�x�I���̎��ɂ����Ă܂����Ă��Ȃ��ɑΉ�������̂������B�j�͊܂܂�Ȃ����Ƃɗ��ӂ���B �i��6�N�ۖ@2-1�A��16�N�ۖ@2-10�A��3�N�ۖ@2-6�ɂ������j �i�K�i���������s���Ǝ҈ȊO�̎҂���s�����ېŎd����ɌW�����œ��̏����j 14��2�@�����ɂ����čs�������@��Q���P����V���̂Q�s��`�t�ɋK�肷��K�i���������s���Ǝ҈ȊO�̎҂���s����������12���ɋK�肷��ېŎd����i����ېŎd������тɏ��@�ߑ�46���P����T���y�ё�U���s�ېŎd����ɌW�����Ŋz�̌v�Z�t�Ɍf����ېŎd����������B�j�ɌW�����ɂ��ĐŔ��o�������Ōo�������Ă���ꍇ�ł����Ă��A���̎���̑Ή��̊z�Ƌ敪���Čo������������œ��̊z�ɑ���������z�Y�ېŎd����ɌW�����̑Ή��̊z�Ɋ܂߂Ė@�l�ł̉ېŏ������z���v�Z���邱�ƂɂȂ邱�Ƃɗ��ӂ���B�i�߂R�N�ۖ@�Q�|�U�ɂ��lj��j (��)�P�@�R�̂Q�i1�j(��)�s�������œ����͉�������œ��ƈقȂ���z�Ōo���������ꍇ�̎戵���t�̎戵���́A�{���̎戵���̓K�p����ꍇ�ɂ��Ă����l�Ƃ���B �Q�@�{���̎戵���ɂ�����ꍇ�ɂ����Ă��A�Q�s�Ŕ��o�������Ɛō��o�������̑I��K�p�t�̓K�p�ɂ��ẮA�ō��o�������Ōo�����������Ƃɂ͂Ȃ�Ȃ����Ƃɗ��ӂ���B �i�T���ΏۊO����Ŋz���̑ΏۂƂȂ����Ŗ@�̋K��j 14��3�@�Ŕ��o��������K�p���邱�ƂƂȂ�@�l�������ɂ����čs���ېŎd���ꓙ�i���@��Q���P����V���̂Q�s��`�t�ɋK�肷��K�i���������s���Ǝ҈ȊO�̎҂���s����������12���ɋK�肷��ېŎd����i����ېŎd������тɏ��@�ߑ�46���P����T���y�ё�U���s�ېŎd����ɌW�����Ŋz�̌v�Z�t�Ɍf����ېŎd����������B�j�������B�j�ɂ��A���@��30���Q���s�d����ɌW�����Ŋz�̍T���t�̂ق��A�Ⴆ�A���̋K��̓K�p����ꍇ�ɂ́A���Y�K��̓K�p�������ɌW�鉼������œ��̊z�́A�T���ΏۊO����Ŋz���ƂȂ邱�Ƃɗ��ӂ���B�i�߂R�N�ۖ@�Q�|�U�ɂ��lj��j �i1�j ���@��30���V���y�ё�10�������12���܂Łi�����V���y�ё�11���ɂ����ẮA���������������B�j �i2�j ���@��36���T���s�[�ŋ`���̖Ə����Ȃ����ƂƂȂ����ꍇ���̒I�����Y�ɌW�����Ŋz�̒����t �i�A���[�łɌW��戵���j 15�@�A���@�l���A���[�łɌW��\�����s���ۂ̏���œ��̎戵���ɂ��ẮA2����14��2�܂ł̎戵�������p����B���̏ꍇ�ɂ����āA2����14��2�܂łɂ����Ĉ��p���Ă���@�A�ߋy�ё[�u�@�̊e�����̋K��̂����A���Ɍf��������̋K��͂��ꂼ�ꎟ�̂Ƃ���ǂݑւ�����̂Ƃ��A����ȊO�̏����̋K��͘A���@�l���@��81����3��1���s�ʉv���z���͌ʑ����z�t�̋K��ɂ�蓯���̌ʉv���z���͌ʑ����z���v�Z����ꍇ�̂����̏����̋K����������Ƃɗ��ӂ���B�i��16�N�ۖ@2-10�ɂ��lj��A��26�N�ۖ@2-6�A��27�N�ۖ@2-8�A��29�N�ۖ@2-17�ɂ������j 1�@�@��37���7���y�ё�8���s���̑����s�Z���t�@��81����6��6���s�A�����ƔN�x�ɂ�������̑����s�Z���t�̋K��ɂ�菀�p���ēK�p�����@��37���7���y�ё�8�� 2�@�[�u�@��61����4��4���s���۔�̑����s�Z���t�[�u�@��68����66��4���s���۔�̑����s�Z���t �i���j�@13�̌�i�̎戵���́A���Y���ƔN�x���A�����ƔN�x�ɊY�����Ȃ��ꍇ�ɂ����铖�Y���ƔN�x��̘A�����ƔN�x�ɂ����p����B �i�����j �i�o�ߓI�戵���i1�j……�����O�̏���Ŗ@���̓K�p������ꍇ�j �@�����@�߁i�����Ŗ@�y�я���Ŗ@�̈ꕔ����������@���i����6�N�@����109���j�A�n���Ŗ@���̈ꕔ����������@���i����6�N�@����111���j�y�ђn���Ŗ@���̈ꕔ����������@���̈ꕔ�̎{�s�ɔ����W���߂̐������Ɋւ��鐭�߁i����9�N���ߑ�17��))�ɂ������O�̏���Ŗ@�y�і@�l�Ŗ@�{�s�߂̋K��̓K�p����ꍇ�̎戵���ɂ��ẮA���̒ʒB�̉����O�̎戵���̗�ɂ��B�i��9�N�ۖ@2-1�ɂ��lj��j �i�o�ߓI�戵���i2�j……���E�T���̓K�p������ꍇ�j �@�����Ŗ@�y�я���Ŗ@�̈ꕔ����������@���i����6�N�@����109���j������20��((���K�͎��Ǝғ��ɌW����E�T���Ɋւ���o�ߑ[�u))�ɂ��Ȃ����͂�L���邱�ƂƂ���鋌����Ŗ@��40��((���K�͎��Ǝғ��ɌW����E�T��))�̓K�p������ꍇ�̎戵���ɂ��ẮA�����O��6((��������ŋy�щ������ł̐��Z))�̎戵���̗�ɂ��B���̏ꍇ�ɂ����āA�����O��6���u����Łv�Ƃ���̂́u����œ��v�ƁA�u�������Łv�Ƃ���̂́u�������œ��v�ƁA�u��������Łv�Ƃ���̂́u��������œ��v�ƁA�u�T���ΏۊO����Ŋz�v�Ƃ���̂́u�T���ΏۊO����Ŋz���v�Ƃ���B�i��9�N�ۖ@2-1�ɂ��lj��j �i�o�ߓI�戵���j �@���̖@�߉��ߒʒB�ɂ�������̎戵���́A����26�N4��1���Ȍ�ɍs������Ŗ@��2���1����12���ɋK�肷��ېŎd����i�Љ�ۏ�̈�������̊m�ۓ���}��Ő��̔��{�I�ȉ��v���s�����߂̒n���Ŗ@�y�ђn����t�Ŗ@�̈ꕔ����������@��������4���3���ɋK�肷��o�ߑ[�u�ΏۉېŎd���ꓙ�œ�����4�����͑�5���Ɍf������̂ɊY��������́i�ȉ��u�o�ߑ[�u�ΏۉېŎd����v�Ƃ����B�j�������B�j�y�ѓ����Ȍ�ɏ���Ŗ@��2���1����2���ɋK�肷��ېŒn�悩�������铯����11���ɋK�肷��ېʼnݕ��ɂ��ēK�p���A�����O�ɍs����������12���ɋK�肷��ېŎd����i�o�ߑ[�u�ΏۉېŎd������܂ށB�j�y�ѓ����O�ɓ�����2���ɋK�肷��ېŒn�悩����������������11���ɋK�肷��ېʼnݕ��ɂ��ẮA�Ȃ��]�O�̗�ɂ��B�i����26�N�ۖ@2-1�ɂ��lj��j �i�o�ߓI�戵���i1�j……�����ʒB�̓K�p�����j �@�ʂɒ�߂���̂������A���̖@�߉��ߒʒB�ɂ�������̎戵���́A�ߘa�T�N10���P���Ȍ�ɍ����ɂ����Ė@�l���s�����Y�̏��n���i���@��Q���P����W���s��`�t�ɋK�肷�鎑�Y�̏��n���������B�ȉ������B�j�A�����ɂ����Ė@�l���s���ېŎd����i������12���ɋK�肷��ېŎd����������B�ȉ������B�j�y�ѕېŒn��i������Q���ɋK�肷��ېŒn��������B�ȉ������B�j������������ېʼnݕ��i������11���ɋK�肷��ېʼnݕ��������B�ȉ������B�j�ɌW�����łɂ��ēK�p���A�����O�ɍ����ɂ����Ė@�l���s�������Y�̏��n���A�����ɂ����Ė@�l���s�����ېŎd����y�ѕېŒn�悩�����������ېʼnݕ��ɌW�����łɂ��ẮA�Ȃ��]�O�̗�ɂ��B�i�߂R�N�ۖ@�Q�|�U�ɂ��lj��j �i�o�ߓI�戵���i2�j……�K�i���������s���Ǝ҈ȊO�̎҂���s�����ېŎd����ɌW��Ŋz�T���Ɋւ���o�ߑ[�u�j �@�@�l�������ɂ����čs�����ېŎd���ꓙ�ɂ��A�����Ŗ@���̈ꕔ����������@���i����28�N�@����15���B�ȉ��u����28�N�����@�v�Ƃ����B�j������52���P�� �s�K�i���������s���Ǝ҈ȊO�̎҂���s�����ېŎd����ɌW��Ŋz�T���Ɋւ���o�ߑ[�u�t�i����Ŗ@�{�s�ߓ��̈ꕔ���������鐭�߁i����30�N���ߑ�135���B�ȉ��u����30�N�����߁v�Ƃ����B�j������22���Q�����͑�R���s�K�i���������s���Ǝ҈ȊO�̎҂���s�����ېŎd����ɌW�����Ŋz�̌v�Z�Ɋւ���o�ߑ[�u�t�̋K��ɂ��ǂݑւ��ēK�p����ꍇ���܂ށB�ȉ������B�j�̋K��̓K�p����ꍇ�ɂ́A���̖@�߉��ߒʒB�ɂ��������14�̂Q�s�K�i���������s���Ǝ҈ȊO�̎҂���s�����ېŎd����ɌW�����œ��̏����t�̎戵���́A�K�p���Ȃ��B���̏ꍇ�ɂ����āA���Y�ېŎd���ꓙ�ɌW�����ɂ��ĐŔ��o��������K�p����Ƃ��́A�@�l�Ŗ@�{�s�ߓ��̈ꕔ���������鐭�߁i����30�N���ߑ�132���j������14���R���s���Y�ɌW��T���ΏۊO����Ŋz���̑����Z���Ɋւ���o�ߑ[�u�t�̋K��ɂ��Ǒւ���̗ߑ�139���̂S��T���s���Y�ɌW��T���ΏۊO����Ŋz���̑����Z���t�ɋK�肷�铖�Y�ېŎd���ꓙ�̐Ŋz�y�ѓ��Y�ېŎd���ꓙ�̐Ŋz�ɌW��n������ł̊z�ɑ���������z�̍��v�z�����̖@�߉��ߒʒB�ɂ�������̂P(13)�s�p��̈Ӌ`�t�ɋK�肷�鉼������œ��̊z�Ƃ���B �@����28�N�����@������53���P�� �s�K�i���������s���Ǝ҈ȊO�̎҂���s�����ېŎd����ɌW��Ŋz�T���Ɋւ���o�ߑ[�u�t�i����30�N�����ߕ�����23���Q�����͑�R���s�K�i���������s���Ǝ҈ȊO�̎҂���s�����ېŎd����ɌW�����Ŋz�̌v�Z�Ɋւ���o�ߑ[�u�t�̋K��ɂ��ǂݑւ��ēK�p����ꍇ���܂ށB�j�̋K��̓K�p����ꍇ�ɂ��Ă����l�Ƃ���B�i�߂R�N�ۖ@�Q�|�U�ɂ��lj��j |

|

�C���{�C�X���x�J�n��̕�V�E�������ɑ��錹�� �ߘa3�N12��9��

���Œ� �ߘa�T�N10���P���������ł̎d���Ŋz�T�����x�ɂ����ēK�i���������ۑ������i������u�C���{�C�X���x�v�j���J�n����܂��B �C���{�C�X���x�J�n��ɂ����Ă��A�������N�P��30���t���@�U�|�P�u����Ŗ@���̎{�s�ɔ��������ł̎戵���ɂ��āv�i�@�߉��ߒʒB�j�i�ȉ��u�{�ʒB�v�Ƃ����܂��B�j�́u�R�@��V�E�������������ɑ��錹���v�̎戵���́A���̂Ƃ���ύX����܂���̂ŁA�����ӂ��������B �P�@���s�̎戵���i�{�ʒB�R�j ���e����ٌ�m��V�Ȃǂ̌����̑ΏۂƂȂ��V�E�������i�����Ŗ@��204���P���j�̒��ɏ���ŋy�ђn������ł̊z�i�ȉ��u����œ��̊z�v�Ƃ����܂��B�j���܂܂�Ă���ꍇ�́A�����Ƃ��āA����œ��̊z���܂߂����z�������̑ΏۂƂȂ�܂��B �������A��V�E�������̎x������҂���́w���������x�ɂ����āA��V�E�������̊z�Ə���œ��̊z�����m�ɋ敪����Ă���ꍇ�ɂ́A���̕�V�E�������̊z�݂̂������̑ΏۂƂ�����z�Ƃ��č����x������܂���B �Q�@�C���{�C�X���x�J�n��̎戵���i���s�̎戵������ύX�Ȃ��j �C���{�C�X���x�J�n��ɂ����Ă��A��L�P�́w���������x�Ƃ́A��V�E�������̎x������҂����s���鐿������[�i�����ł���悭�A�K�������K�i�������i�C���{�C�X�j�ł���K�v�͂���܂���̂ŁA�K�i���������s���Ǝ҈ȊO�̎��Ǝ҂����s���鐿�������ɂ����āA��V�E�������̊z�Ə���œ��̊z�����m�ɋ敪����Ă���ꍇ�ɂ́A���̕�V�E�������̊z�݂̂������̑ΏۂƂ�����z�Ƃ��č����x������܂���B ���@�����Ŗ@��204���̋K�肪�K�p������V�E�������̂ق��A���@��212���̋K�肪�K�p�������̂ɂ��Ă��A��L�Ɠ��l�Ɏ�舵���܂��B �C���{�C�X���x�Ɋւ���p���`�ڎ��ꗗ�b���Œ� (nta.go.jp) ➤�@TOP |

|

��350-1314 ��ʌ� ���R�s �����u 167-2�@������� �����p�^�R���^�Η��ŗ��m�������@☎04(2946)7704

|